7月31日消息,IntoTheBlock数据显示,以太坊创世(Genesis)地址仍持有超11.2万枚ETH。

暌违三年,盛大回归,由Odaily星球日报发起的「 FAT Awards 2024 」评选正式启动!

「FAT」是Odaily星球日报于 2020 年创办的榜单盛典+高峰论坛品牌,旨在嘉奖Web3和加密行业的领航者与创新者、聚焦价值范式与共识时刻,此前曾连续 2 年在京举办,参与一线项目超过 500 个,参与人数超过 3000 人,覆盖人次超过 500 万。

2024 ,值加密行业日新月异、叙事为主流世界认可之际,新鲜叙事涌动、生态百花齐放、优质项目接连上线,Odaily 再次开启「FAT」榜单评选,并将于 9 月在新加坡举办颁奖盛典,期待您的关注与莅临!

「FAT Awards 2024 」榜单征集

「年度主榜单」

「FAT」榜单是Odaily星球日报通过征集、调研、以及三方数据合作等方式,凝聚多领域权威机构的共识,评选出Web3.0 行业里最具有想象力、创造力的变革者和引领者。

本次「FAT」以“新机遇、新浪潮”为评价象限,从投资机构、金融服务、基础设施、增量应用等 4 个赛道设定年度主榜单。

-

20 大活跃投资机构

Top 20 Active Venture Capitals

-

20 大金融服务机构

Top 20 CeFi Institutions

-

20 大基础设施

Top 20 Infrastructure Providers

-

20 大增量应用

Top 20 Projects Driving Mass Adoption

「热门生态榜」

加密市场热点轮动,这一年,围绕 Solana、BTC、Ton、AI 的叙事层出不穷,我们将从不同角度抢占Web3.0 市场的焦点,评选出本年度四个生态里最耀眼的项目,锁定下一个热潮。

-

Solana 生态 20 大项目

Top 20 Projects in Solana Ecosystem

-

比特币生态 20 大项目

Top 20 Projects in Bitcoin Ecosystem

-

Ton 生态 20 大项目

Top 20 Projects in TON Ecosystem

-

AI+Crypto 20 大项目

Top 20 AI+Crypto Projects

「最受欢迎榜」

“谁能够抢占社区心中的 C 位,谁才是最后的赢家。”社区的喜爱程度直接决定了某一企业(项目)的人气。最受欢迎榜将由社区投票评选,并最终诞生出 2024 年的人气之王。

-

最受社区欢迎 50 大项目

Top 50 Community-Favorite Projects

-

最受社区欢迎 50 大 KOL

Top 50 Community-Favorite KOLs

「趋势榜」

-

2024 十大风向叙事

Top 10 Narratives of 2024

-

2024 十大拐点事件

Top 10 Turning Point Events of 2024

-

2024 十大影响力 X 推文

Top 10 Influential X Tweets of 2024

评选流程

-

报名:现在–8 月

-

评选: 9 月

-

公布: 9 月中新加坡线下盛典

「FAT Awards 2024 」线下盛典

「FAT Awards 2024 」将于 9 月在新加坡 TOKEN 2049 期间举办为大家创造一个前所未有的自由表达、平等交流的社交圈和能量场。

我们将邀请Web3行业顶级投资机构、热门项目、以及榜单获奖者——这些最饱有蓬勃动力、最富有想象力和最具有创造力的Web3坚守者一起寻找新的机遇。

时间地点后续揭晓,敬请期待。

往期活动回顾

招商请联系:market@odaily.email;

媒体合作请联系:yanglin@odaily.email

原创|Odaily星球日报

作者|jk

随着美国现货以太坊 ETF 的推出,加密货币投资市场再一次迎来了新的变化。在过去一周的时间里,美国现货以太坊 ETF 的表现各不相同。这一批新 ETF 在首周内净流入超过 10 亿美元,Grayscale 的 ETHE 却出现了 15 亿美元的净流出。

本文,Odaily星球日报将详细分析这些新 ETF 的表现,探讨影响市场动向的关键因素,并展望未来可能的发展趋势。

现货以太坊 ETF

在五月份获得美国证券交易委员会批准后,八家发行商的现货以太坊 ETF 于上周二正式推出。截止美国当地时间 7 月 29 日,现货以太坊的总交易量达到 48.3 亿美元。

从现货以太坊推出整整一周以来,新的八只 ETF 里,交易量排名第一的一直是贝莱德的 ETHA,交易量达到 11.04 亿美元,净流入达到 5 亿美元,市占率一直在 21% 左右。Fidelity 的 FETH 则净流入 2.442 亿美元,但市占率从上周二发售时的 12% 左右一直跌到今日的 5% 。因为管理费最低的原因,灰度的 Mini 信托(ETH)市占份额从 5% 增加到 13.6% 。

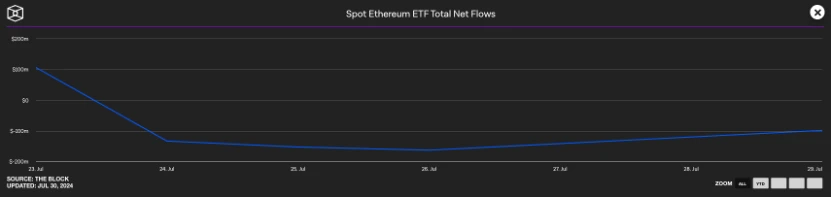

相比之下,Grayscale 的 ETHE 因为与 GBTC 相同的原因(此前一直折价交易和管理费过高)净流出超过 15 亿美元,导致美国现货以太坊 ETF 整体净流出 3.418 亿美元。

现货以太坊整体净流入流出,来源:The Block

与比特币 ETF 的对比

在交易量上,比特币和以太坊的现货 ETF 显然完全无法相比(现货比特币 ETF 一经推出,首日交易量即达到 45 亿美元,这已经几乎是现货以太坊 ETF 一周的交易量)。然而,根据 The Block 的分析,扣除 ETHE 后,以太坊 ETF 的净流入量约为比特币 ETF 在 1 月推出后净流入量(同样排除 GBTC)的 40% ,即 1.17 亿美元对比 2.89 亿美元。

现货以太坊 ETF 也迅速超过了现有以太坊期货 ETF 产品的交易量,到上周五占据了 99.3% 的市场份额,根据 The Block 的数据。

相比之下,现货比特币 ETF 占比特币期货 ETF 交易量市场份额的 92.75% 。

和 GBTC 类似:灰度会砸盘吗?

灰度以太坊信托基金最初于 2017 年推出, 2019 年中期开始上市交易,代码为 ETHE。这种情况一直持续到 7 月 23 日,ETHE 成为新批准的现货以太坊 ETF 之一。ETHE 转换后的费用高得多,收费 2.5% ,情况与灰度的 GBTC 信托转比特币现货 ETF 基本相同。一部分曾经在熊市时以非常低的价格折价买入信托份额的投资者(信托份额不可赎回),在转换为 ETF 之后想出售并落袋为安;另一部分投资者,因为高管理费从而卖出选择其他新的 ETF。

其他发行商的现货以太坊 ETF 的费用在减免后为 0.19% 至 0.25% 之间。然而,灰度的双重 ETF 策略中,其另外一个 Grayscale Mini Trust 以太坊 ETF 产品(ETH)的费用最低,仅为 0.15% 。这一产品上周也出现了净流入,总计 1.64 亿美元,市占份额一直从 5% 增加到 13.6% 。然而,由于 ETHE 的巨大净流出以及自 ETF 推出以来以太坊价格的下跌,其管理的资产减少到约 75 亿美元(228 万个以太坊)。

据 The Block 报道,彭博 ETF 分析师 James Seyffart 表示,“对我来说,主要区别在于 ETHE 的巨大净流出。我认为 GBTC 在第一天没有这种情况,因为当它推出时仍有显著折价。”

“‘新八’以太坊 ETF 在抵消 Grayscale 净流出方面不如‘新九’比特币 ETF 强劲,但好消息是它们的净流入/交易量仍然非常健康,ETHE 解锁的强度比 GBTC 要快得多=前景良好,但未来几天可能会艰难,”彭博 ETF 分析师 Eric Balchunas 补充道。

ETH 价格。来源:Coinmarketcap

以太坊价格在过去一周时间里的变化并不剧烈,从 3400 美元以上一路跌至 3100 美元左右,然后一路上升至如今的 3300 美元上下。这一点也可以说明,所谓的砸盘并非真正卖出了 ETH,或者是卖盘得到了有效的承接。

原文作者:Flip Research

原文编译:Luffy,Foresight News

最近,我的推特信息流充斥着 Solana 的牛市言论,这其中多是鼓吹 Memecoin 的托词。我开始相信 Memecoin 真的存在超级周期,Solana 将取代以太坊成为最重要的 L1。但后来我开始深入研究数据,结果却令人忧心。在本文中我将介绍我的发现,以及为什么 Solana 可能是一座纸牌屋。

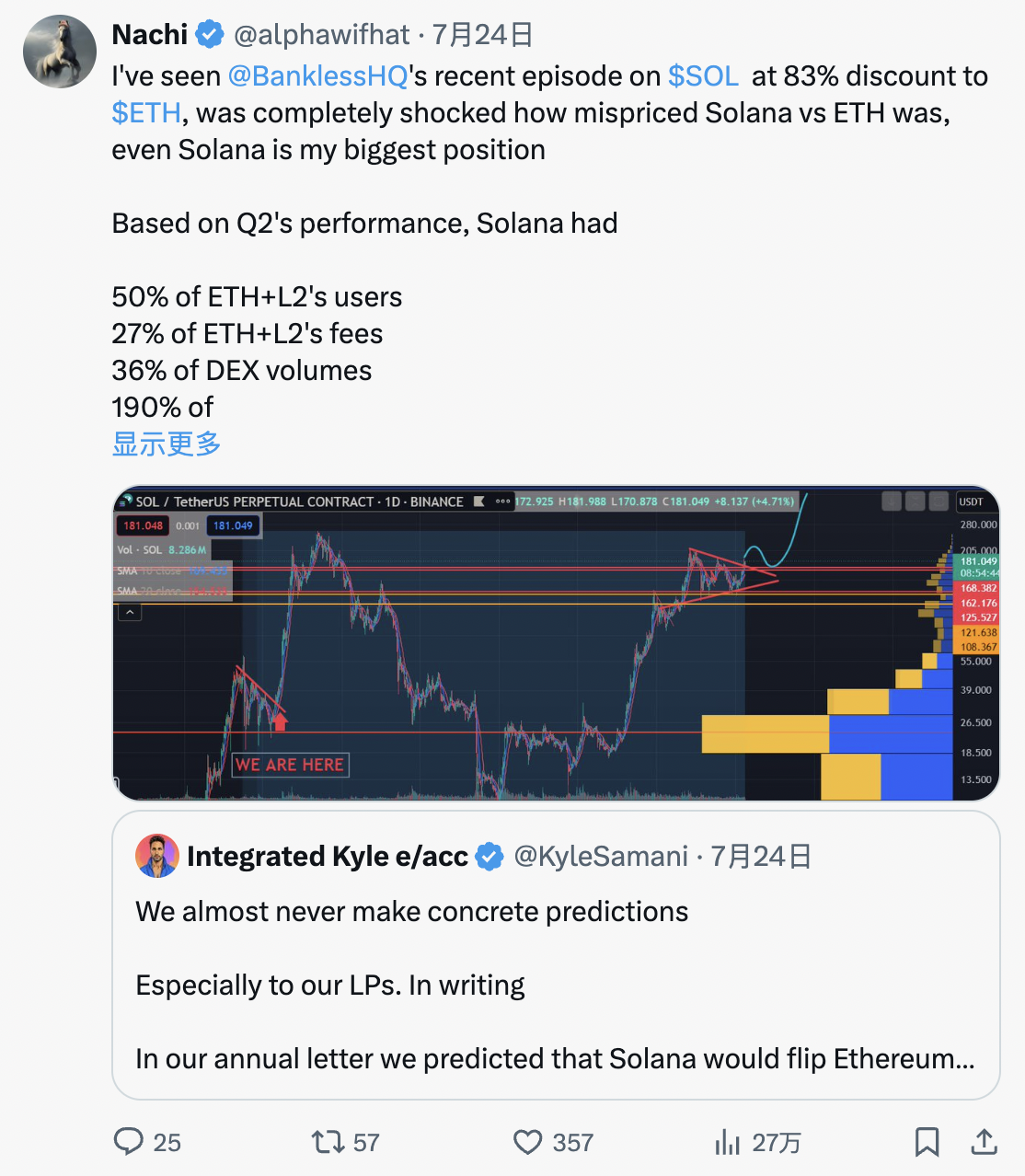

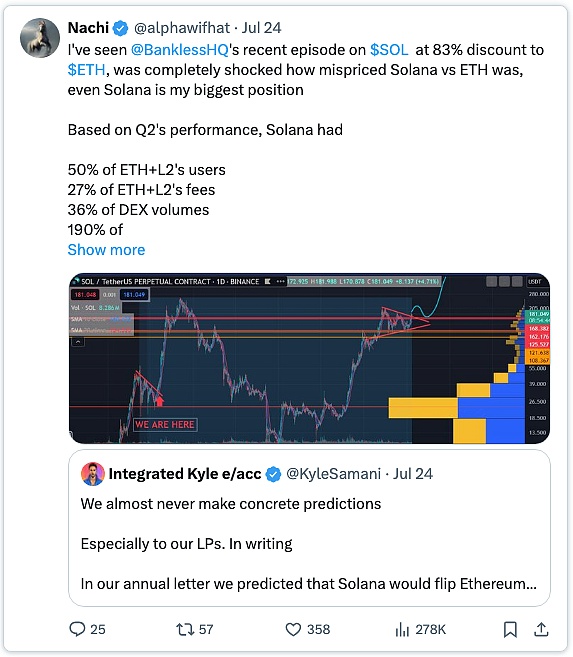

首先让我们看一下当前牛市的情况,正如@alphawifhat 简明扼要地阐述如下:

https://x.com/alphawifhat/status/1816136696758735266

在第二季度,Solana:

-

用户量是以太坊 +L2s 的 50% ;

-

交易费用是以太坊 +L2s 的 27% ;

-

DEX 交易量占比是 36% ;

-

稳定币交易量是以太坊 +L2s 的 190% 。

用户群比较

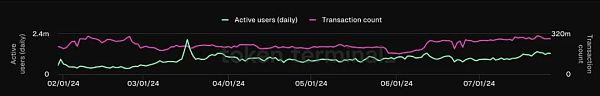

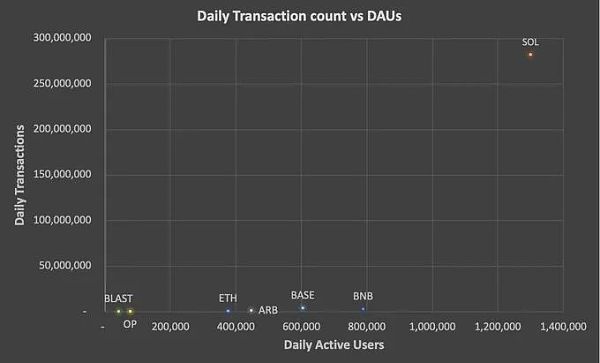

以下是以太坊主网与 Solana 网络的用户群比较(仅比较主网,因为 Dencun 升级之后绝大多数费用都来自于主网,来源:@tokenterminal):

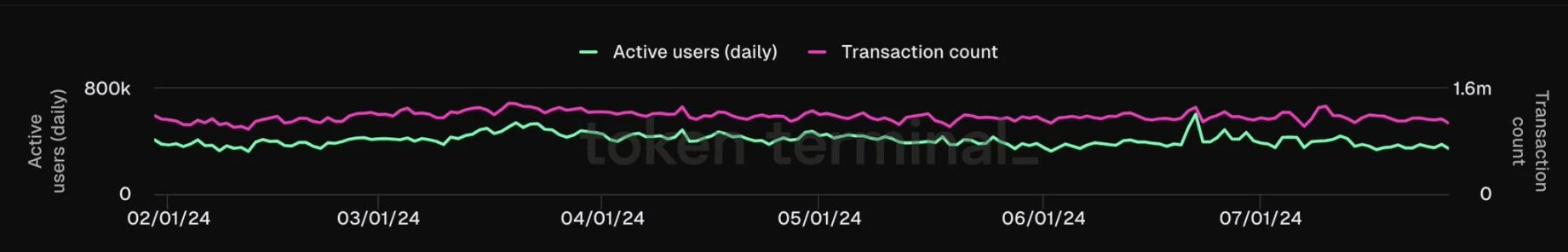

以太坊活跃用户和交易数量

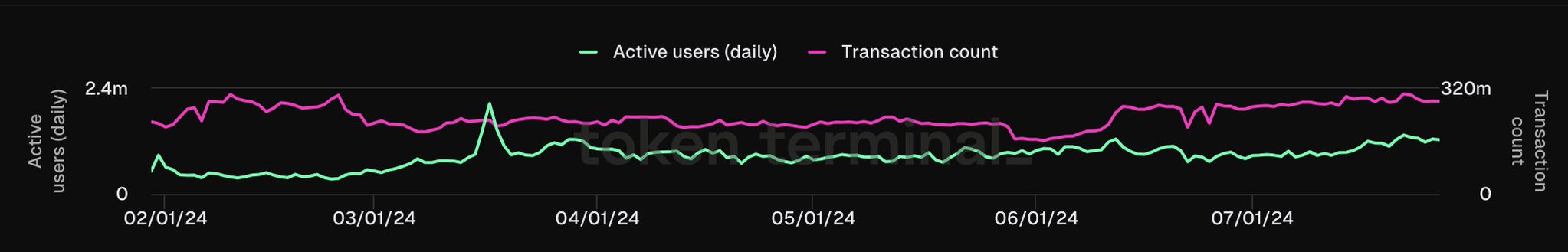

Solana 活跃用户和交易数量

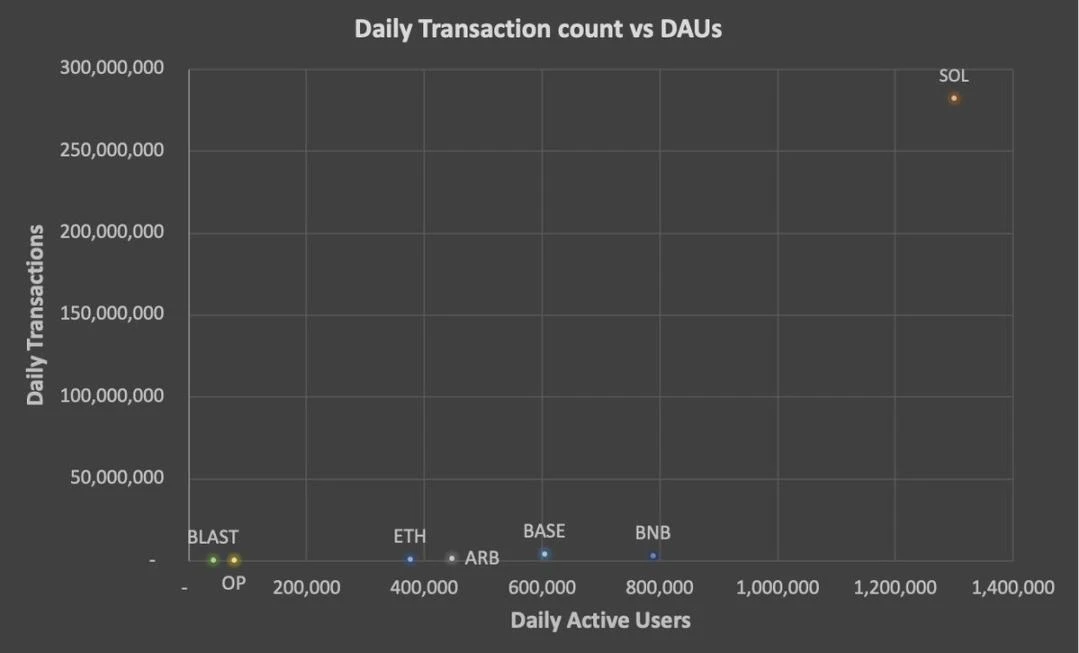

从表面上看,Solana 的数据看起来不错,每日活跃用户 (DAU) 超过 130 万,而以太坊则为 376, 300 。然而,当我们结合交易数量一起分析时,就会发现一些奇怪的现象。 例如, 7 月 26 日,以太坊的交易数量为 110 万,而 DAU 为 37.63 万,平均每位用户的交易数量约为 2.92 笔。而当天 Solana 的交易数量为 2.822 亿,DAU 为 130 万,平均每位用户的交易数量高达 217 笔。我认为这或许是因为 Solana 费用低廉,可以进行更多、更频繁的交易,以及套利机器人活动的增加等。因此,我将其与另一条流行的廉价链 Arbitrum 进行了比较。然而,Arbitrum 在同一天平均每位用户的交易数量只有 4.46 笔。如果查看其他链的数据也可以得到类似的结果:

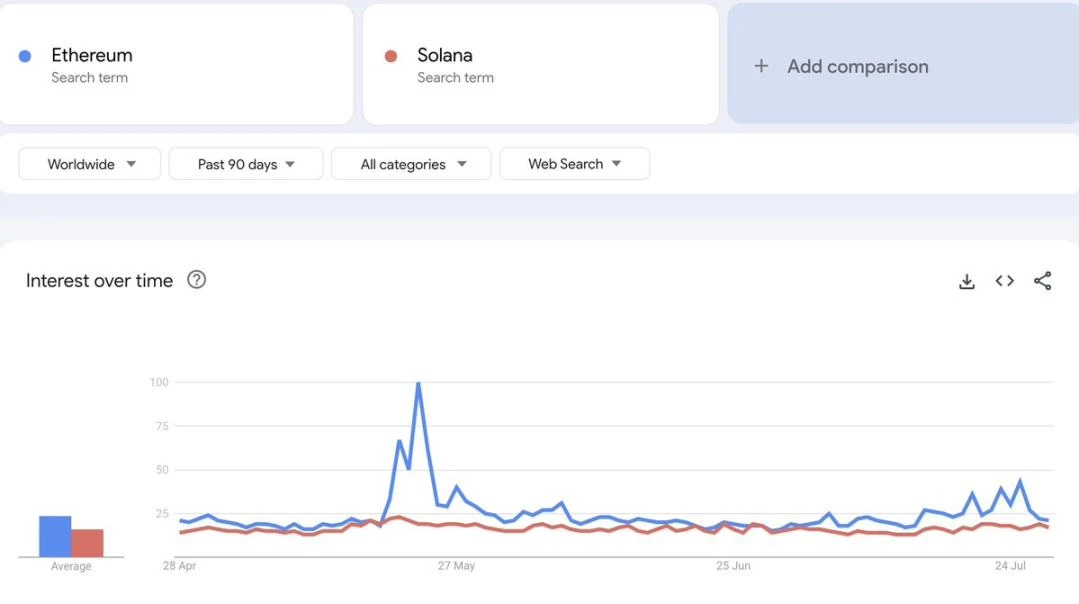

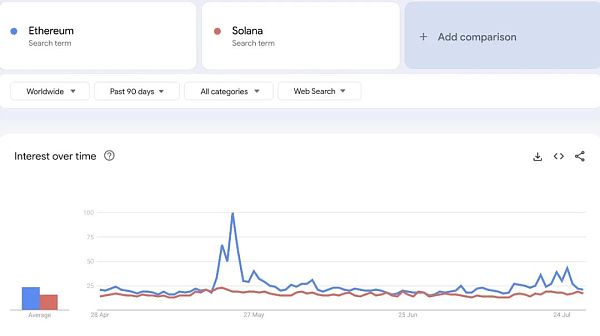

鉴于 Solana 用户数量高于以太坊,我比较了两者的谷歌趋势数据:

结果是以太坊要么与 Solana 持平,要么领先于 Solana。考虑到 DAU 差异,再加上围绕 Solana Memecoin 的炒作,这个结果大大出乎我的意料。所以到底发生了什么?

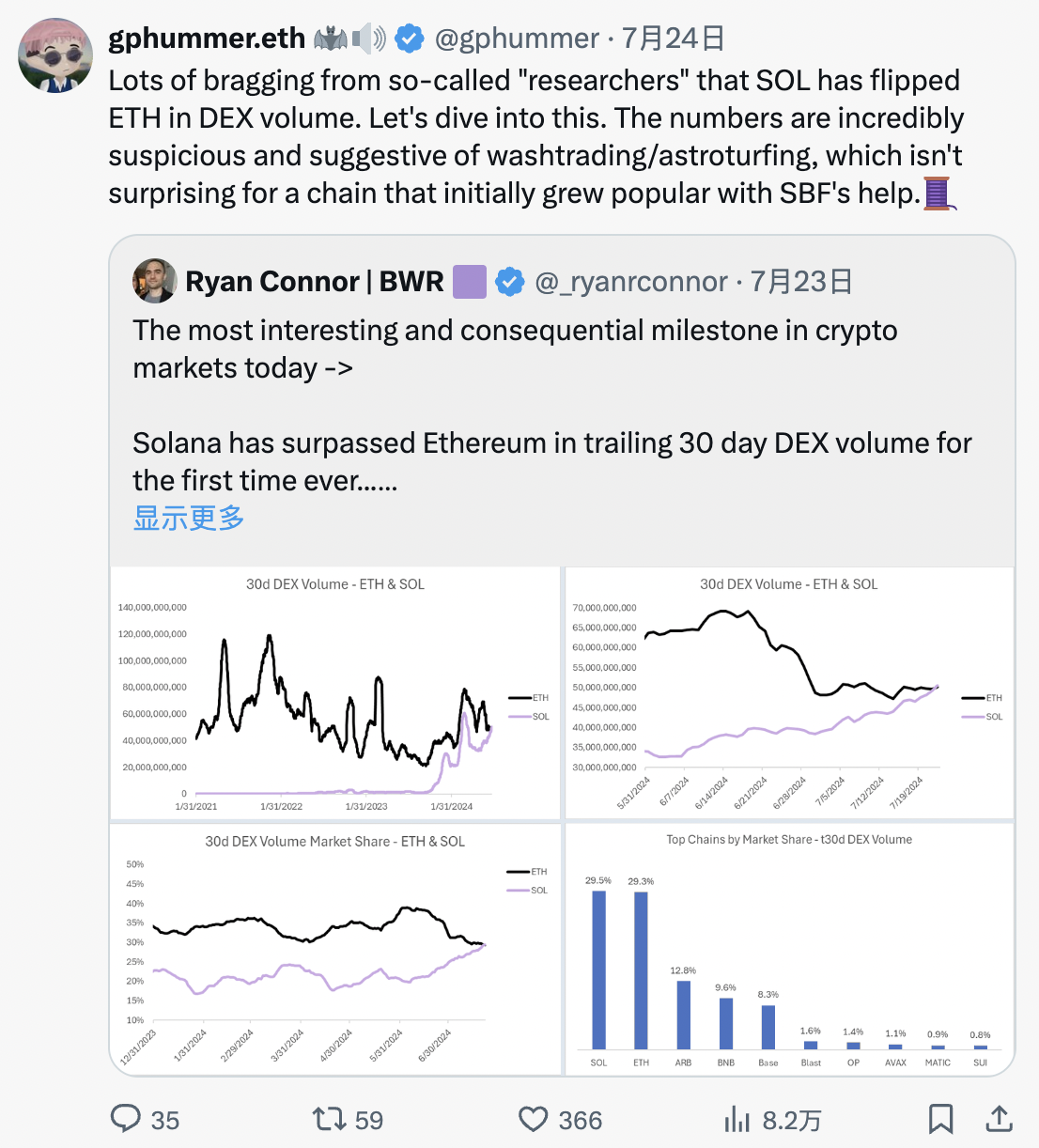

DEX 交易量分析

要理解交易数量差异,查看 Raydium 的流动性池数据会有所帮助。粗略一看,你也能发现一些明显的问题:

起初我以为这只是流动性较低的虚假交易,用于吸引 memecoin degen,但从图表来看,情况要糟糕得多:

每个低流动性池背后都是在一个在过去 24 小时内跑路(rugged)的项目。以 MBGA 为例,在过去 24 小时内,Raydium 上发生了 46, 000 笔交易,交易量达 1, 080 万美元,有 2, 845 个独立钱包进行过买卖,并产生了超过 28, 000 美元的交易费用。(请注意,类似规模的合理的流动性池,比如 MEW,仅产生了 11.2 K 笔交易)

从参与的钱包来看,绝大多数似乎是同一网络中的机器人,它们贡献了数万笔交易。这些机器人独立生成虚假交易量,SOL 数量和交易数量都是随机的,直到一个项目结束,然后它们再转到下一个项目。 在过去 24 小时内,Raydium 上逾 50 个交易量超过 250 万美元的流动性池跑路(rug),总共产生了超过 2 亿美元的交易量和 50 万美元的手续费。Orca 和 Meteora 上的 rug 池似乎要少得多,相比之下以太坊上的 Uniswap 很少有类似的 rug。

Solana 的 rug 问题已经相当严重,其影响体现在多方面:

-

考虑到异常高的交易数量 / 用户比率,以及链上虚假交易、欺诈交易的数量,可以断定 Solana 上绝大多数交易都是非有机的。以太坊 L2 上每日交易数量与用户比率最高的是 Blast(为 15),Blast 费用同样低廉,而且用户正在耕种第二季空投。粗略比较一下,如果我们假设真实的 Solana 交易数量 / 用户比率与 Blast 相似,那就意味着 Solana 上超过 93% 的交易(以及费用)都是非有机的。

-

这些骗局之所以存在,唯一的原因就是有利可图。因此,用户损失的资金至少等于产生的费用 + 交易成本,也就是每天高达数百万美元。

-

一旦部署这些骗局变得无利可图(当实际用户厌倦了亏损),可以预见 Solana 上的交易数量和费用收入都会下降。

-

因此,Solana 上实际的用户、有机手续费收入和 DEX 交易量都被严重夸大了。

我不是唯一一个得出这些结论的人,@gphummer 最近发布过类似的内容:

https://x.com/gphummer/status/1816122702564131095

Solana 上的 MEV

Solana 上的 MEV 处于一个独特的状况。与以太坊不同,它没有内置的内存池;相反,像 Jito 创建了(现已弃用的)协议外基础设施来模拟内存池功能,从而使抢先交易、三明治攻击等 MEV 交易成为可能。Helius Labs 整理了一篇详细介绍 MEV 的。

Solana 的问题在于,交易的绝大多数代币都是波动性极高、流动性低的 Memecoin,交易者通常会将交易滑点设置为 >10% ,以确保交易成功执行。这为 MEV 提供了大展拳脚的机会:

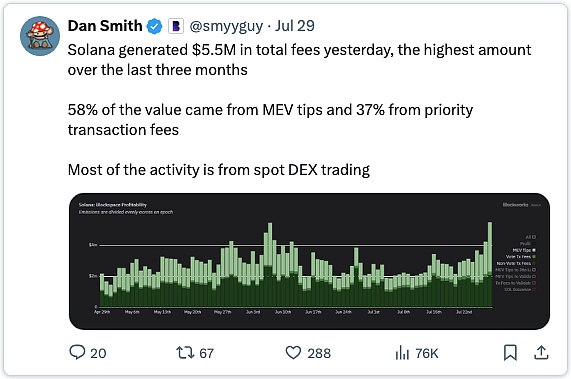

如果我们观察一下区块空间的盈利能力,很明显现在大部分价值都来自于 MEV 提取:

虽然从严格意义上来说,这是「真实」的价值,但 MEV 只有在有利可图的情况下才会实施,即只要散户继续追逐 Memecoin。一旦 Memecoin 开始降温,MEV 费用收入就会随之下降。

我看到很多人在讨论 Solana 的热点最终将如何切换到 JUP、JTO 等基础设施。这很有可能会成为现实,但需要注意的是,这些代币的波动性更低、流动性更高,无法提供与 Memecoin 相同的 MEV 机会。

经验丰富的玩家正在努力构建最好的基础设施来把我这个机会。在我深入挖掘的过程中听到了一些消息,这些玩家正在投资并试图控制内存池空间,然后将访问权出售给第三方。但我无法证实这一信息。 然而,其中存在一些明显的不正当动机:通过将尽可能多的 Memecoin 活动引导到 Solana,精明的个人将继续从 MEV、内幕交易以及 SOL 价格升值中获利。

稳定币

说到稳定币交易量和 TVL,Solana 上存在另一个奇怪的现象。Solana 上稳定币交易量明显高于 以太坊,但 DefiLlama 的数据显示,以太坊拥有 800 亿美元的稳定币 TVL,而 Solana 仅有 32 亿美元。

我认为,稳定币 TVL 是一个比低费用平台上的交易量和手续费收入更难操控的指标。稳定币交易量动态证实了这一点:@WazzCrypto 注意到 CFTC 宣布调查 Jump 后 Solana 上稳定币交易量突然下降:

https://x.com/WazzCrypto/status/1817560196073292033

散户遭受损失

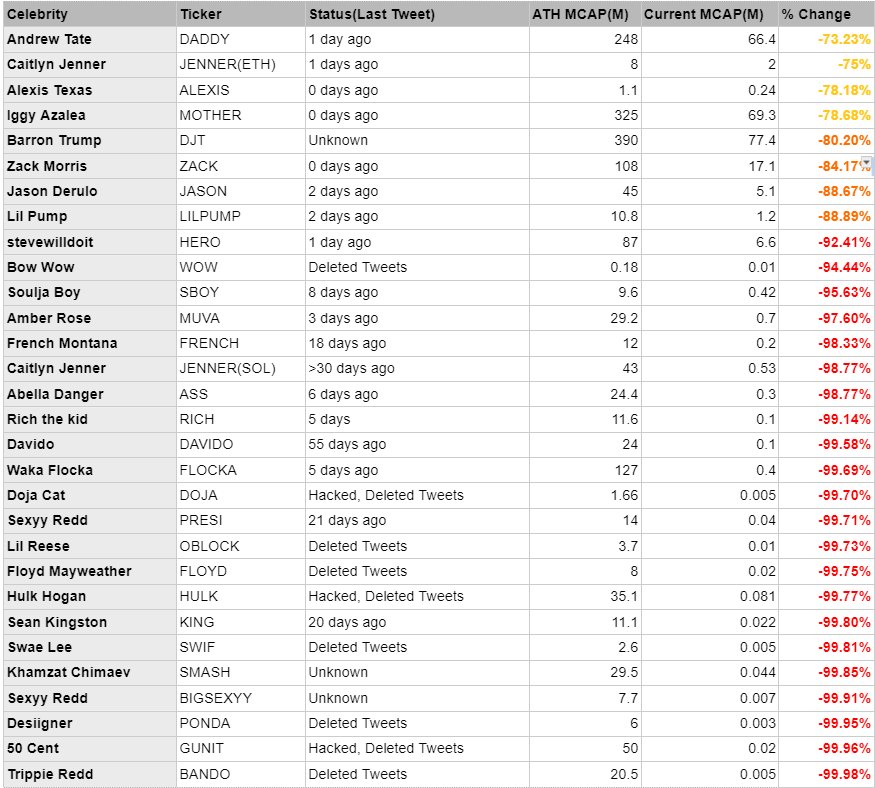

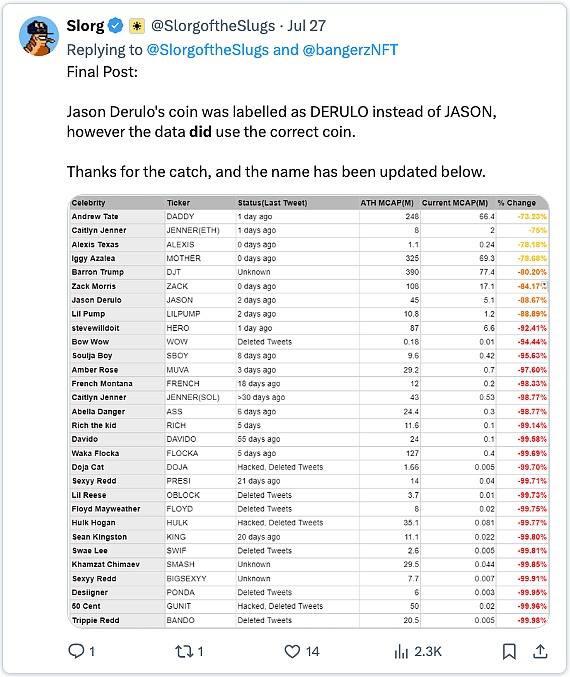

除了 rug 和 MEV,散户交易的前景依旧暗淡。名人们选择 Solana 作为他们发行 Memecoin 的首选链,但结果并不乐观:

Andrew Tate 的 DADDY 是表现最好的名人代币,但它的回报率是 -73% 。

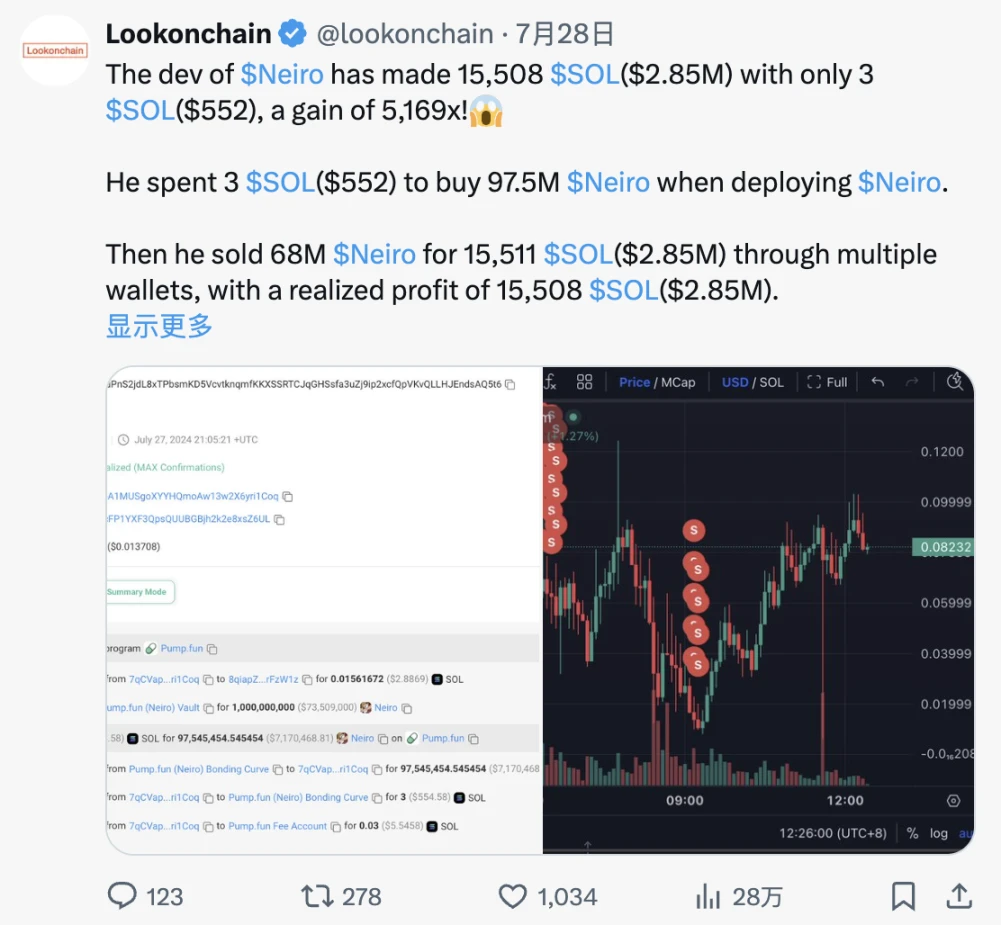

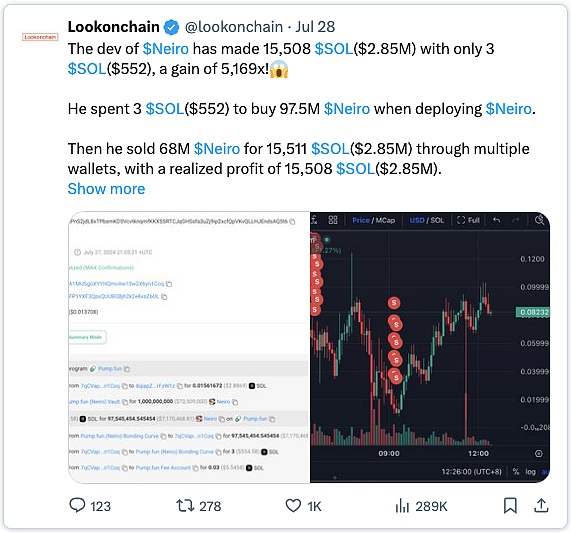

在推特上进行快速搜索还可以发现内幕交易猖獗以及开发着向散户倾销代币的证据:

你可能会问,「我的信息流上全是那些在 Solana 上通过交易表情包赚取数百万美元的人。这和你所说的有什么关系?」

我根本不相信 KOL 在推特上的帖子能够代表更广泛的用户群。在当前的狂热之下,他们很容易占据有利位置,推销他们的代币,从他们的追随者身上获利,然后重复这个过程。这里绝对存在幸存者偏差:胜利者的声音远远大于失败者的声音,从而产生了对现实的扭曲看法。客观地说,散户似乎每天都会遭受数百万美元的损失,包括骗子、开发者、内部人士、MEV、KOL,而且这还没有考虑到他们在 Solana 上交易的大部分东西都只是没有实质价值支持的 Memecoin 。很难否认,大多数 Memecoin 最终都会走向归零。

其他注意事项

市场瞬息万变,当情绪发生变化时,交易者曾经视而不见的因素就会变得清晰起来:

-

网络稳定性差,频繁中断

-

交易失败率高

-

无法读取的浏览器

-

开发门槛较高,Rust 的用户友好度远不如 Solidity

-

与 EVM 相比,互操作性较差。我相信,让多个可互操作的区块链争夺我们的注意力,比被束缚在单个链上要健康得多。

-

从监管角度和需求角度来看,ETF 通过的可能性很低。说明了为什么在 Solana 目前的状态下,机构需求会很低。

-

发行量高达 67, 000 SOL/ 天(1, 240 万美元)

-

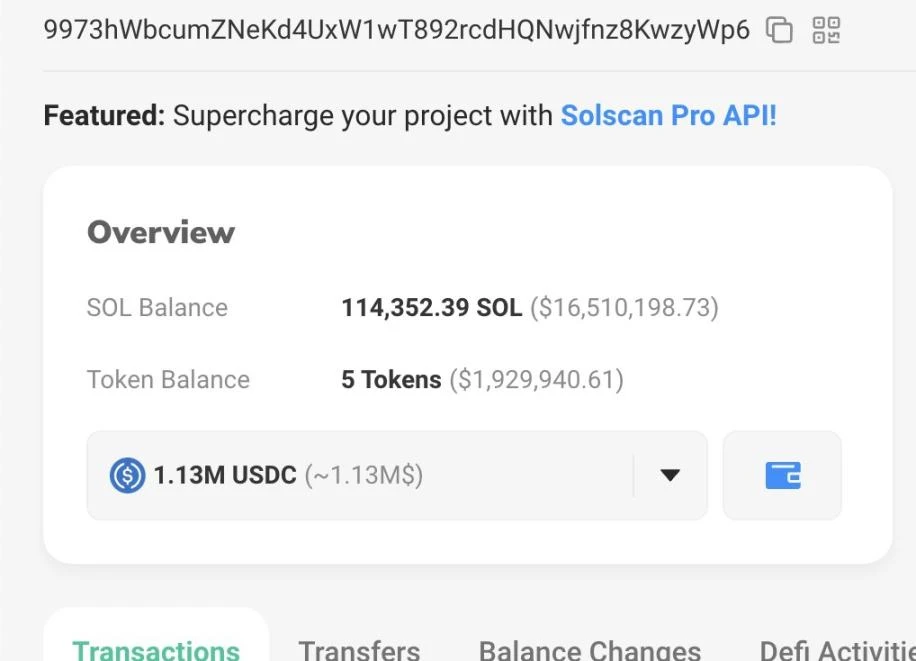

FTX 资产中仍有 4100 万 SOL(76 亿美元)锁定。其中 750 万(14 亿美元)将于 2025 年 3 月解锁,另外每月将解锁 60.9 万(1.13 亿美元),直至 2028 年。这些 SOL 代币的购买价格约为每枚 64 美元。

结论

与往常一样,卖铲子的人将从 Solana Memecoin 热潮中获利,而投机者则被洗劫一空,而且往往是在他们毫不知情的情况下。 我认为,通常的 Solana 指标被严重夸大了。此外,绝大多数自然用户正在快速地因不良行为者而遭受损失。幸好我们目前正处于狂热阶段,散户的流入速度仍超过这些老玩家的流出;而一旦用户因持续损失而疲惫不堪,许多指标就会迅速崩溃。如上所述,Solana 还面临一些基本面阻力,一旦市场情绪转变,这些阻力就会凸显出来。任何价格上涨都会加剧通胀和解锁压力。 最终,我认为从基本面来看 SOL 被高估了,虽然现有的情绪和势头可能会在短期内推动 SOL 价格继续上涨,但长期前景则更加不确定。

免责声明:作者过去曾多次持有 SOL,但目前并没有持有 SOL 的实质性头寸。上面提出的许多观点都是作者的推测,并非事实。作者的假设和结论可能存在错误,请始终保持谨慎 。

7月31日消息,日本央行加息15个基点,美元兑日元USD/JPY短线下挫110点,现报151.81。日本央行表示,从2026年第一季度起,将每月购债规模减少至3万亿日元。计划在8月至9月每月两次购买75亿日元的日本政府债券,期限超过25年(此前为每月两次购买50亿至100亿日元)。

7月31日消息,专注于加密货币的风险投资公司Variant Fund的首席法律官Jake Chervinsky在社交媒体上发文表示,其认为目前还没有理由认为美国证券交易委员会已经把SOL定性为非证券。在Binance案中,SEC不想对十几个代币进行调查,这似乎只是一种诉讼上的策略,而不是政策的改变。需要注意的是,美国SEC在其他交易案例中仍将这些代币称为证券。

作者:DeMan

在Web3游戏的世界里,我们见证了一个颇具挑战的时代。从2018年至2023年,共有2817款Web3游戏问世,但可悲的是,其中2127款(占比75.5%)未能成功,这一数据凸显了行业的艰难。

虽然自2018年以来,Web3游戏始终未能真正掀起狂潮,但每当加密货币翻涌新篇章,Web3游戏常被寄予厚望,再结合当前市场的牛市预期,我们很可能会看到许多游戏达到疯狂的估值。

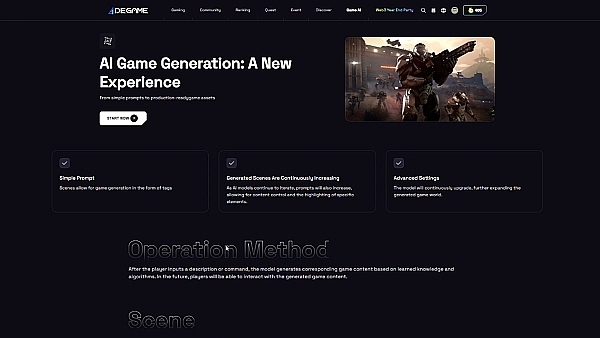

仅看2024、2025两年,随着DALL-E、Stable Diffusion、Midjourney、ChatGPT 等众多 AI 模型的集中式爆发,我们认为“AI向Web3渗透”将成为其关键驱动力,基于AI 技术突破,7月,DeGame官方正式宣布上线“AI生成游戏”功能,希望通过一系列具有互操作性、可组合性、可编程性和工具,以及模块化的游戏/视频/语音生成模型,为Web3游戏产业强势复苏带来全新的尝试。

全球近30亿的Web2游戏玩家和近6亿的Web3用户,都让Web3游戏拥有具有强大的叙事基础。但目前,资金和项目更多聚集在基建层面,在大规模用户采用和转化叙事方面缺乏新的增长点。

推动游戏行业发展重点实际在于技术变革,AI技术在游戏开发中的应用正日益成熟,借助AI生成模型去解决Web3游戏面临的典型问题,从而在短期内实现破圈与增长,或许是最佳方案。

01 破冰叙事“寒冰期”

可玩性是此前限制Web3游戏难以获取大规模玩家的主要弊病。单调的玩法和粗糙的画面,经常让玩家在参与Web3游戏时闪回十几年前。但对普通玩家来说,评价一款游戏优劣的硬标准从来只有一个,就是好不好玩;过度注重“Fi”的Web3游戏只能吸引打金人群,却无法完成Web2用户的大规模转化。

但从现实层面看,作为一个极度烧钱和耗时的行业,游戏板块爆发需要资本、时间和技术等多重因素的共同推动。而当时间行进到2024年,AI似乎可以将这些要素聚集。模块化的AI生成工具的完善让Web3游戏朝3A级制作及高质量方向改进有了更强支撑。

在传统游戏中,NPC(非玩家角色)拥有非常有限的人工智能,往往只能在固定的情况下进行操作。而借助于AI技术,NPC可以更加逼真地模拟人类的行为,拥有更加智能化的操作方式。如《救救我!劳动法保护神》中的AI NPC实时对话解密,增加了游戏的互动性和沉浸感。

另外,AI还可以用于生成环境、角色形象和数值平衡等,进一步丰富游戏的多样性和可玩性,使游戏中的交互更加便捷和自然。传统的游戏交互方式往往基于键盘和鼠标,难以满足玩家的需求。而借助于AI技术,可以实现更加直观和生动的交互方式,例如语音、手势、表情等等。

总体来看,AI对于游戏领域,目前被成功实践最大的方向无疑是增强游戏体验、个性化游戏内容,AI生成模型能够在短周期内,优化游戏开发过程,以较低开发成本融合传统Web2游戏的多重亮点,以提升增量用户参与Web3游戏的丝滑度,而这则是Web2用户向Web3游戏大规模迁徙的重要一环。

02 释放无限创造力

去中心化的区块链是平衡AI(和机器学习)的重要力量,一是可以结合其他技术,比如ZK,优化机器学习的信任框架,二是可以有效地利用长尾资源,降低使用AI的成本和门槛,而另一方面,因为许多 Web3 应用为了安全性和去中心化而牺牲了用户体验,而 AI 则能够帮助优化和提升用户体验,这是AI可以赋能Web3的部分。

具体到落地的应用场景,虽然AI+DeFi,AI+DID/社交均有用例,但生成式AI天然适用在文字类、沙盒类、养成类、开放世界、UGC等Web2用户熟悉的玩法上,通过AI改写游戏逻辑,让游戏充满更多不确定性和随机性,都会使Web3游戏与AI碰撞出不一样的火花。

例如,Web3游戏的一个重要创新是它需要用户和平台一起参与创作过程,而不是规划好的有限游戏,在游戏当中,会有一个Lore的概念,在传统游戏当中,这是被游戏设计者规划好的,是完全可预测的,而通过 AI模型,可以将各种输入汇集在一起,并生成不可预测的输出,这样的游戏就拥有了无限可能性。

想象一下,在未来的某一天,我们能够通过 AR/VR 设备访问神奇的虚拟世界,我们可以通过 prompts 提示词瞬间创建出我们脑海中想象或者无法想象的 2D 以及 3D 物品,就像念了一句神奇的咒语,然后便真正拥有了它们(数据托管在公链上),我们还可以和虚拟世界智能的 AI NPC 交互,并影响整个游戏世界的故事发展,而这一切都将由完全透明的开源基础设施提供支持。

在这种愿景下,AI 驱动Web3游戏领域,将释放无限的创造力。

03 飞速演进和不断融合

实际上,AI开发游戏历史的雏形也许可以追溯到更早。

AI在游戏开发中的应用可以追溯到「星际争霸」和「暗黑破坏神」等经典游戏。在当时,开发人员需要用AI系统来制作交互式的虚拟世界和角色。而这些系统已成为此类互动平台开发的标准配置。

早期和游戏开发AI相关的研究强调控制非玩家的角色(NPC),而随着自然语言处理(NLP)技术的发展,出现了一些利用深度学习技术生成关卡的开创性工作。

其中代表作是MarioGPT,它通过微调的GPT-2模型成功生成了「超级马里奥兄弟」中的部分关卡。

随着模型的快速迭代,AI的能力越来越强悍。对于Web3游戏领域的从业者来说,如何用AI更好地打造优质游戏,如何将AI生成模型运用到研发流程当中,是抢占增量用户的核心。

我们希望看到涌现的、程序生成的世界,每个世界都有自己丰富的历史、居民和谜团。将有互动小说,故事通过玩家的选择不断发展,并通过生成的图像、视频和音频来讲述,让Web3游戏拥有更多可能性。

写在最后

如果一个Web3游戏领域从业者想要完成游戏作品,必须至少涵盖互动性、可玩性,以及具有游戏情节内核的内容,考虑游戏中人物之间的剧情联系,同时还要为玩家精心设计游戏关卡和目标。借助前沿的AI生成模型,可以将创意和想象力转化为复杂的游戏机制和故事情节,设计出拥有生动的个性特征的AI NPC带领玩家的行动,触发影响游戏故事的走向,并且提高游戏的开发和运营效率,降低游戏的开发和运营成本,从而产生新的利润增长点。

AI技术在游戏的开发和运营过程中有众多方向的应用,包括游戏情节策划、地图生成、关卡设置、任务生成、对话生成、故事叙述、模型生成,以及游戏内的成长系统和经济系统等规则的生成。

现在只是刚刚开始,我们相信在AI和Web3游戏领域的探索将打开一扇通往新游戏世界的大门。随着技术的进步和应用的深入,玩家可以期待遇到更多独特的游戏体验,这些体验将超越传统游戏的边界,带来更加沉浸式和互动性的游戏世界。对于热爱游戏和技术创新的玩家来说,这是一个激动人心的时代。

编译:刘教链

隔夜加密市场承压Mt.Gox派发继续推进,受此影响,市场无力上攻。BTC暂时回撤至66k待命。今天,教链和大家谈一谈新公链的赛道。

早在去年底,针对Messari研报唱衰ETH、唱多SOL,教链就曾一针见血地指出,这是华尔街资本在2022年FTX暴雷被埋之后的自救行动之一环。何故?因为他们这些机构,当初被长着白皮、天然招他们信任的SBF(FTX创办人)给忽悠进了套,重仓了Solana,结果FTX(SBF开办的交易所)被CZ(币安赵长鹏)趁着2022年熊市一波嘴炮直接带走,直接导致“FTX系”的诸多资产鸡飞蛋打!

就说这诸多套牢资产中的一个,Solana,从2021年10月最高峰近260刀的高位,直接给干到了2022年12月不到8刀!最大跌幅高达97%!

这就让这帮被套死的美机构资本婶可忍叔不可忍。他们马上拿出了两个对策:

第一,开展报复行动。利用美国资本影响政治的体制,推动司法部、CFTC、财政部联合执法,把CZ给“请”到美国,罚款判刑。CZ被迫离开自己一手创办的Binance。Binance被美财政部监管。这是去年(2023年)11月份的事了。1年不到就大仇得报,深刻体现了资本主义制度的“先进性” —— 老板(资本)一发话,员工(美政府)执行力那真是杠杠滴!此一段江湖恩怨,暂且不表。

第二,开展自救行动。怎么自救?当然就是联合坐庄,炮制利好,拉升币价咯。华尔街资本炮制的策略,就是把以太坊头上公链之王的皇冠,加冕给Solana。到今年(2024年)3月份,趁着那一波的山寨潮,SOL已经成功飙升至210刀,相比于2022年12月不到8刀,上涨25倍之多。而同期ETH仅从2022年底1070刀涨至2024年3月4090刀,涨幅仅有4倍左右。

大家不妨回忆一下,为什么网上忽然很少有人谈Solana根本就不是去中心化的区块链,因为它最核心处需要一个中心化的定序器才能工作?为什么Maker的创始人Rune Christensen去年要和以太坊创始人Vitalik Buterin对线叫板,说Solana比以太坊更好?为什么头部加密投研机构Messari去年研报要明牌唱衰以太坊(ETH)、唱多SOL?为什么推特等平台上开始盛行“Solana超越以太坊”(SOL flips ETH)的言论?

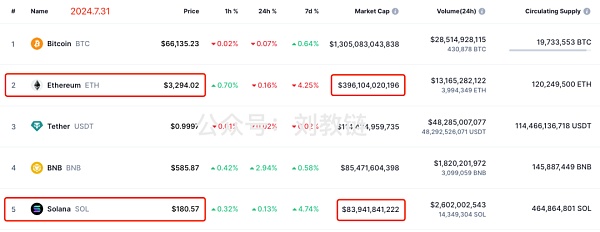

时至今日,2024年7月最后一天,Solana已跻身加密市值榜单前5,市值近840亿刀。而以太坊的市值则超3960亿刀。虽然体量上还有一个数量级的差距,但是市场中已经有很多人、很多声音,在鼓动不明觉厉的韭菜们,去相信“Solana就是下一个以太坊”、“Solana必将超越以太坊”这样的故事了。

记住,在金融市场,你看到的,往往都是别人想让你看到的。表象的虚假程度,往往和看好之声的响亮程度成正比。Solana,是否真的具备超越以太坊的潜力,是不是有可能成为下一个公链之王?或者相反,Solana的繁荣是不是人为炮制的假象,是不是皇帝的新衣呢?

下面,教链编译Flip Research的研究报告《SOL – 皇帝的新衣》,与大家分享一下,作为启发。

最近,我的推特时间线上充斥着 SOL 的看牛帖子,中间还夹杂着模因币的骗局。我开始相信,模因币超级周期是真实存在的,Solana将超越以太坊,成为主要的L1(一层链)。但后来我开始挖掘数据,结果至少可以说是令人担忧的…… 在这篇文章中,我介绍了我的发现,以及为什么 Solana 可能是一个“纸牌屋”(指资本和权力的游戏)。

首先让我们看看网友Nachi简明扼要地阐述看好SOL的观点:

【教链注:网友Nachi看牛SOL的言论主要是这样的:

我看到 @BanklessHQ 最近关于$SOL比$ETH折价83%的报道,完全震惊于Solana与ETH的定价失误,甚至Solana是我最大的头寸

根据第二季度的表现,Solana 有

50% 的 ETH+L2 用户

27% 的 ETH+L2 费用

36% 的 DEX 交易量

占 ETH+L2 稳定币交易量的 190。

今天,SOL 的 DEX 交易量超过了 ETH 的交易量。即使把 ETH+L2 计算在内,它也在短短几周内从 36% 上升到了 57%。

SOL 的 DEX 交易量迟早会翻转 ETH+L2s 和模因币,而模因币是本周期最好的 PMF(教链注:指契合市场需求的产品),还有其他指标。

但是,SOL 的市值仍然只有 ETH 市值的 20%,而且还在快速增长,这在传统估值中完全是弱智的,再加上像 Firedancer 这样的催化剂,以及明年初可能获得的 ETF 批准……】

关于对比 ETH+L2 的指标,有四个不同的维度:1. 用户群比例高

2. 按比例收取更高的费用

3. DEX 交易量大

4. 稳定币交易量所占比例明显更高

一、用户群比较:

以下是 ETH 主网与 SOL 的对比(仅对比主网,因为绝大多数费用都来自 Dencun 之后的主网,来源:@tokenterminal):

ETH用户基数+链上交易数(tx)

SOL用户基数+链上交易数(tx)

从表面上看,SOL 的数据很不错,日活跃用户(DAU)超过 130 万,而 ETH 为 37.63 万。然而,当我们将 tx 计数加入其中时,我发现了一些奇怪的现象。

例如,7 月 26 日星期五,ETH 有 110 万次交易,而 DAU 为 37.63万,大约每个用户每天有 2.92 次交易。而 SOL 的交易数为 2.822 亿次,DAU 则为 130 万,每用户每天的交易数高达 217 次。

我想,这可能是由于低费用允许更多的交易、更频繁的复合头寸、更多的套利机器人活动等。因此,我将其与另一个受欢迎的链 Arbitrum 进行了比较。然而,Arb 在同一天的用户访问量仅为 4.46 次。再看看其他链,结果也差不多:

鉴于用户数量高于 ETH,我对照谷歌趋势进行了检查,谷歌趋势应该与每用户价值相当无关:

ETH一直与SOL持平或领先。考虑到 DAU 的差异,再加上所有围绕 SOL 模因币趋势的炒作,这并不是我所期望的。这到底是怎么回事?

图中字幕:暴富的秘诀都写在《刑法》里。

二、DEX 交易量分析

要了解交易数量的差异,看看 Raydium 的 LPs 会有所启发。即使是第一眼,也能明显看出不对劲:

起初,我以为这只是在蜜罐 LP 上进行低流动性的洗盘交易,以吸引零星的模因币傻缺(degen),但从图表上看,情况要糟糕得多:

每一个低流动性池都是一个仅在过去 24 小时内就抽毯子跑路(rug)的项目。就 MBGA 而言,在过去 24 小时内,Raydium 上有 4.6万笔交易、1080 万美元的交易量、2845 个不同钱包的买入/卖出以及超过 2.8 万美元的手续费。(请注意,类似规模的合法 LP $MEW 只产生了 1.12万笔交易)。

纵观所涉及的钱包,绝大多数似乎都是同一网络中的机器人,交易量数以万计。它们独立生成虚假交易量,随机产生 SOL 数量和交易次数,直到项目出现问题,然后再进入下一个项目。

在过去 24 小时内,Raydium 的标准 LP 上有超过 50 个交易量大于 250 万美元的项目,总共产生了超过 2 亿美元的交易量和超过 50 万美元的费用。Orca 和 Meteora 上的交易量似乎要少得多,而我在 Uniswap (ETH) 上很难找到这些跑路项目的任何有意义的交易量。

很明显,Solana上的项目跑路存在着巨大的问题,并产生了各种影响:

-

考虑到异常高的交易与用户比率,以及链上的洗币交易/洗币数量,似乎绝大多数交易都是非自然的。在主要的以太坊 L2 上,最高的日交易用户比是 Blast 上的 15.0 倍(该平台的手续费同样很低,而且用户都在使用 Blast S2)。作为一个粗略的比较,如果我们假设真实的 SOL 交易-用户比率与 Blast 相似,这将意味着 Solana 上超过 93% 的交易(推而广之,费用)都是非自然的。

-

这些骗局运行的唯一原因就是有利可图。因此,用户损失的金额肯定至少等于产生的费用+交易成本,每天高达数百万美元。

-

一旦部署这些骗局变得无利可图(即实际用户厌倦了赔钱),你就会发现大部分交易量和费用收入都会下降。

-

由此看来,用户、真实费用和 DEX 交易量都被严重夸大了。

我不是唯一得出这些结论的人,@gphummer 最近也发了类似的帖子:

【教链注:网友ghpummer说的是:很多所谓的“研究人员”都在吹嘘,SOL 在 DEX 交易量中超过了 ETH。让我们深入了解一下。这些数字令人难以置信地可疑,暗示着刷量/营销欺骗,对于一个最初在 SBF 的帮助下流行起来的链来说,这并不奇怪。】

三、Solana 上的 MEV

Solana 上的 MEV(矿工提取价值)处于一个独特的位置。与以太坊不同,它没有内置的内存池;相反,像 @jitoo_sol 这样的玩家创建了(现已废弃)协议外基础设施来模拟内存池功能,从而为 MEV 提供了机会,如抢跑(front-running)、三明治攻击(sandwich attacks)等。Helius Labs 在这里详细介绍了 MEV:

https://www.helius.dev/blog/solana-mev-an-introduction

Solana 的问题在于,交易的绝大多数代币都是超高波动性、低流动性的模因币,交易者往往要设置大于 10% 的滑点才能成功执行交易。这为 MEV 获取价值提供了一个油水很大的攻击面:

【教链注:网友Ben说的是:在过去的 1-2 个月里,Solana上臭名昭著的三明治机器人 arsc 已经赚取了 3000 多万美元?!】

如果我们看看区块空间的盈利能力,就会发现现在大部分价值都来自 MEV 的油水:

【教链注:网友Dan Smith说的是:Solana昨天共产生了 550 万美元的费用,是过去三个月中最高的一次 58% 的价值来自 MEV 提示,37% 来自优先交易费大部分活动来自现货 DEX 交易】

虽然这是严格意义上的“真实”价值,但 MEV 只有在有利可图时才会进行,也就是说,只要散户继续“梭哈”模因币(并净亏损),MEV 就会进行。一旦模因币开始降温,MEV 费用收入也将随之崩溃。

我看到许多 SOL 帖子都在谈论最终会如何转向 $JUP、$JTO 等基础设施投资。这很有可能,但值得注意的是,这些代币的波动性更低、流动性更高,根本无法提供相同的 MEV 机会。

老练的玩家有动力建立最好的基础架构来利用这种情况。在我的调查过程中,一些消息来源提到了这些玩家投资控制内存池空间,然后将权限出售给第三方的传言。但我无法证实这一信息。

这其中存在一些明显反常的激励机制 —— 通过将尽可能多的模因币活动转移到 SOL,可以让老谋深算的人继续从 MEV、上面谈到的模因币内幕交易以及 SOL 的价格升值中获利。

四、稳定币

说到稳定币的交易量+TVL(总锁定金额),还有一个奇怪的现象。交易量明显高于 ETH,但当我们查看 @DefiLlama 的稳定币数据时,ETH 有 800 亿美元的稳定 TVL,而 SOL 只有 32 亿美元。

我认为,稳定币(以及更广泛的)TVL是一个比低费用平台上的交易量/手续费更不容易出老千的指标,它显示了游戏中的参与者有多少。

稳定币的交易量动态凸显了这一点 —— @WazzCrypto 指出,一旦 CFTC 宣布他们正在调查 Jump,交易量就会突然下降:

【教链注:网友Wazz说的是:自从Jump被美国商品期货交易委员会(CFTC)调查以来,Solana稳定币交易量的图表就成了字面意义上的一条水平线。这是一个很大的谜,是什么造成了这种情况…】

五、韭菜价值提取

除了跑路和 MEV,散户的前景依然暗淡。名流们选择Solana作为他们的首选链,结果并不乐观:

【教链注:此表展示了Solana上发行的“名人币”的惊人跌幅】

Andrew Tate的 “DADDY” 是表现最好的名人币,回报率为-73%。

在推特上快速搜索一下,就能发现内幕交易猖獗、开发者向买家倾销代币的证据:

也许有人会这样反问:但是,我的推特时间线上都是在 Solana 上交易模因币赚了几百万的人。这和你说的有什么关系?

我根本不相信 KOL 在推特上发表的帖子能代表更广泛的用户群。在当前的狂热下,他们很容易进入一个生态位,推销他们的代币,从他们的追随者身上获利,然后重复一遍又一遍。这里绝对有幸存者偏差在起作用 —— 赢家的声音远大于输家,造成了对现实的扭曲认知。

客观地说,散户每天都会被骗子、开发者、内部人士、MEV、KOL 折腾走数百万,而这还没有考虑到他们在 Solana 上交易的大部分东西都是没有任何真材实料支持的模因币。很难反驳这样一个事实,即大多数模因币最终都会走向与$boden相同的道路(即:归零)。

六、附加考虑

市场是善变的,当情绪发生变化时,买家曾经视而不见的因素就会成为焦点:

-

链稳定性差,经常出现中断

-

交易失败率高

-

无法阅读的区块浏览器

-

开发门槛高,Rust 对用户的友好程度远不如 Solidity

-

与 EVM 相比,互操作性差。我认为,让多个可互操作的链相互竞争,而不是受制于一个单一的(相当集中的)链,是更健康的做法。

-

从监管和需求角度看,ETF 的可能性都很低。这篇文章本身就强调了为什么在Solana目前的状态下,机构需求会很低。@malekanoms 还强调了一些我认为与传统金融相关的观点(加上 @0xmert 的反驳):

【教链注:网友Omid Malekan说的是:ETH 是加密货币中的优质流动资产 (HQLA)

为了迎接 ETH ETF 的推出,我写了一篇小论文,解释什么是 HQLA,为什么我们需要一个数字原生的HQLA,以及为什么 ETH 是最有可能的候选资产。我的分析将其与 BTC 和 SOL 进行了比较。

以下是摘要:

为什么是 HQLA?

HQLA 是传统金融的一个概念,用于银行监管。它指的是那些几乎具有公认价值和深度流动性的资产 —— 银行可以安全持有并在紧要关头出售而不影响市场的资产。我将这一概念不严格地应用于加密货币,因为这种资产是我们可以用来建立一个全新的去中心化金融体系的。

原生数字 HQLA 意味着更好的去中心化稳定币、更安全的信贷和更可信的衍生品。我的分析解释了为什么这不可能是一个 dApp 代币、集中发行的稳定币/RWA 或 L2 代币。最佳候选者是 L1 的原生币。

为什么不是比特币?

BTC 是加密货币中最有价值、流动性最强的资产,但你却不能用它做很多事。链上没有原生 DeFi 或替代资产,比如稳定币。将其用作抵押品的唯一方法是托管或桥接到另一条链上,而这两种方法都会带来新的风险,在某种程度上有违初衷。

也许随着新契约或 L2 的出台,情况会有所改变,但我对此持怀疑态度。BTC 的灵魂在于实现另一个目的,即成为传统金融的 HQLA。

ETH 与 SOL 之争

Solana网络有许多吸引人的特性。但这与 SOL(资产)是两码事。从经济学角度来看,SOL 的基本面较弱,因此是一种中等质量的资产。

首先,SOL 的所有权很集中,这要归功于它的年轻、多轮风险投资、对实验室和基金会的拨款,以及它以质押方式(即PoS)上线的事实。集中会降低流动性。ETH 在几年前进行了适度的融资,只给了基金会和创始人少量资金(按当前标准),并且在合并前有多年的 PoW(工作量证明,即算力挖矿)。

其次,SOL 的通胀率相对较高,超过 5%。通胀率最终会下降,但在通胀率稳定在 1.5%之前,供应量将增长 25%。在此期间,SOL 在 DeFi 的资本成本会很高。

DeFi 总是倾向于使用原生资产 —— LST(流动性质押代币)本身会带来风险 —— 但在 DeFi 中使用原生 SOL 意味着放弃高额质押收益。DeFi 要吸引资本,就必须与质押(staking)相竞争。

这意味着 SOL 的名义利率很高。另一方面,ETH 则接近通货紧缩,其名义利率接近于零。你已经可以在行动中看到这一点:目前,在 Kamino 上借入 SOL 的成本几乎是在 AAVE 上借入 ETH 的三倍。

第三,高名义利率会导致更多的质押。为了避免稀释,SOL 的所有者如果不质押,那就太傻了,但这会阻碍流动性。Solana的质押参与率是以太坊的两倍多。以太坊持有者不会因为不质押而错过太多机会。这意味着市场上自由流通的 ETH 总比 SOL 多。

更糟的是,Solana 的 LST 生态系统支离破碎。流动性质押代币不如 HQLAs 吸引人,但人们确实在使用它们,以太坊 DeFi 中就有大量的 Lido stETH。集中于单一 LST 可能不利于链的安全性,但反过来却有利于 DeFi。这意味着可能被认为“大到不能倒 ”的资产有了更多的流动性。

第四,也许与直觉相反,Solana 的交易费用很低。这可能对用户有利,但对 SOL 的基本面不利 —— 费用是用户的成本,但也是质押者的收入。低费用意味着支付给质押者的大部分回报必须来自新币发行,也就是贬值。

发行量和费用之间的相互作用决定了加密资产的实际利率(MEV 也起作用,但不包括在我的分析中)。

ETH 的发行量很低,而手续费却很高,几乎所有的手续费都归质押者所有。这意味着它的实际收益率为正。在这方面,它甚至比比特币更好。比特币也具有很低的发行量和很高的手续费,但两者都归矿工所有,而不是持币者。

SOL 的实际收益率几乎为负。除了活动高峰期,几乎所有的收益都来自于货币供应量的增加。

ETH 也有燃烧机制。这增加了它的正实际收益率,同时也将价值返还给非质押者,从而降低了质押动机,降低了质押参与率,导致了更多的流动性。Solana曾有燃烧机制,但后来决定取消。

最后,以太坊的高额费用意味着 ETH 具有更高的便利收益率:用户会希望始终持有一些ETH(而不质押)来支付未来的上链gas费用,从而增加ETH的可用供应量。

ETH 比 SOL 具有更好的货币属性,而货币属性对于成为 HQLA 非常重要。

这是一个复杂的论证,其中有许多变动的部分,但 SOL 在 Solana 的成功中缺乏重要性,这妨碍了它作为建立在其基础上的终极资产的资格。

你甚至可以在 Solana 文化中看到这一点。连 @aeyakovenko 都认为加密经济的安全性只是一种模因。但如果这是真的,那么链的代币的基础也就成了模因。

安全->币值->安全的循环逻辑是任何加密货币的最终价值来源。这是中本聪最伟大的洞察力。

这并不意味着 SOL 不能升值,甚至不能跑赢 ETH,因为目前在加密货币中,模因和声势比基本面更重要。

但是,在以全新资产为基础重新构建的金融体系中,这些动态降低了 SOL 的重要性。

ETH 是加密货币中的 HQLA

随着市场慢慢意识到这一点,它作为 DeFi 币的增长速度可能会与 SOL 不相称,并有可能在某一天在价值和地位上超越比特币。金融领域的赢家通吃倾向非常强烈。

本分析是思想的前沿,因此欢迎所有评论、提问和反驳。以下是完整的分析:

https://omid-malekan.medium.com/eth-is-the-high-quality-liquid-asset-of-crypto-4d27ee77c127 】

-

最高增发 67,000 SOL/天(1240 万美元)

-

FTX遗产里仍锁定着 4100 万 SOL(76 亿美元)。750 万 SOL(14 亿美元)将于 2025 年 3 月解锁,在 2028 年之前,每月还将解锁 6.09 万 SOL(1.13 亿美元)。大多数代币似乎是以约 64 美元/个的价格购买的。

七、结论

与往常一样,卖镐和铲子的人从Solana模因币的繁荣中获利,而投机者却被洗劫一空,而且往往是在不知情的情况下。

我认为,通常引用的 SOL 指标被严重夸大了。此外,绝大多数自然用户在链上的资金正在快速流失。我们目前正处于狂热阶段,散户的资金流入仍然超过了这些老练玩家的资金流出,从而产生了正面的观感。一旦用户对持续的损失感到疲倦,许多指标就会迅速崩溃。

如上所述,SOL 还面临着一些基本面的不利因素,一旦情绪转向,这些因素就会凸显出来。任何价格上涨都会加剧通胀压力/解锁。

归根结底,我认为从基本面的角度来看,SOL 的估值过高,虽然现有的情绪和势头很可能在短期内推动价格上涨,但长期的情况却更加不确定。

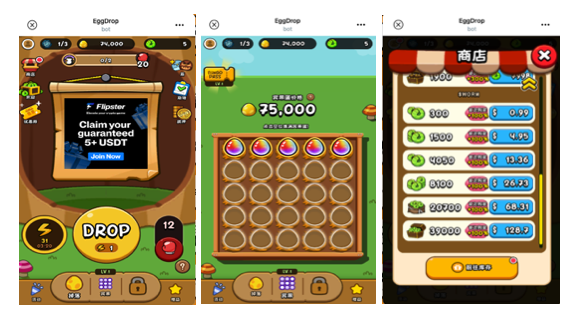

随着这几个月的发展,Telegram 平台上的小游戏数量有着爆炸性增长,TON 链生态游戏已经进入了一个空前繁荣的阶段。据了解,目前至少有一百多个小游戏在 Telegram 上运行,而到 8 月这个数字预计将增加到 2000 多。Telegram 小游戏不仅吸引了众多玩家的关注,也引来了大量投资者和开发者的目光。BlockBeats 选取了几款团队和融资背景深厚刚刚上线的 Telegram 小游戏,给大家介绍一下。

Gomble Games

自发布以来,在一周内就吸引了 20 万名玩家。Gomble Games 在点点点的基础上,加了一些玩法。以下是主要玩法介绍:

1、连接掉落的蛋:玩家需要连接掉落的蛋(Eggs)以创造更高的分数。

2、使用 Punches:通过使用 Punches 搅拌蛋,可以发现新的组合。

3、单击 Get:通过组合获得 Egg Point(蛋积分)。

4、使用 Egg Point:利用获得的 Egg Point 完成 Bingo 游戏,解锁新的小鸟(Birdies)。

5、收藏小鸟:通过收藏和升级小鸟,提升游戏体验。

此外,玩家可以通过 Punch, Drop 和 Stake Birdies 来赚取 $winG 代币:玩家通过质押小鸟(Birdies)可以瓜分 6 亿 $winG 代币奖池。质押的 $WORM 金额决定了 $winG 的奖励数量。通过质押 WORM,玩家还可以瓜分 4 亿 $winG 代币奖池。每个玩家在收藏中最多可注册 6 只小鸟,奖励基于小鸟们的总水平。

投资背景非常强大,涵盖了 Binance、Hashed、Animoca、Polygon 和 Aptos 等知名机构。

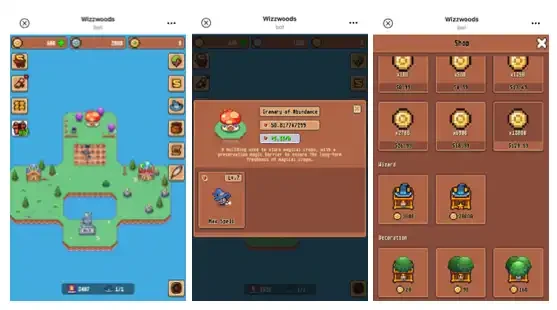

Wizzwoods

是一个由 Tabichain(已融资 2600 万美元)团队孵化的项目,NFT 预计会发布在 berachain 上。当前阶段游戏内的付费项目仅限于金币,但未来将推出 NFT 小巫师供玩家 mint 或交易。

Wizzwoods 是一个简易的工厂模拟经营小游戏,类似于 xpet,玩法会丰富一些,不是一直「无脑」盲点了。

玩家开局会免费获得一只小巫师和一些初始资源。点击右侧巫师图标,选中巫师后点击 work,然后选择工厂即可开始工作。开局只能选择最左边的蘑菇工厂。采集几分钟蘑菇后可以升级家园,进入成就页面领取宝箱,会获得更多巫师和银币。接着继续用这些资源升级新的巫师,逐步滚雪球提升。

家园升级后可以打工的巫师数量上限也会增加。新手礼包仅需 $ 0.99 ,包含 1000 金币、一个一星巫师(能力是免费巫师的 1000 倍)、一个新手资源箱和一个地图装饰箱,支持 $TON $NOT 支付。新手礼包的金币可以用于快速升级巫师,大约可以升到 10 级。

The Banana Game

这款香蕉点击游戏,原型在 6 月初时曾在 steam 上爆火,原版是德国人做的。之前了解过的人应该都知道,这款点点点的香蕉游戏模式和 NOTCOIN 非常像,当时大家就觉得这个游戏模式非常适合在 TON 链上做。

现在这款香蕉点点点游戏也确实来到了 TON 链上,玩法就是点点点,收集、点击和交易香蕉以赚取 PEEL 和 USDT 奖励,做做社交任务,积分升级香蕉换皮肤,开出稀有香蕉最少能卖 500 刀。

The Banana Game 的团队也是这款游戏备受关注的原因之一,该游戏由融资 4900 万美元的游戏和 AI 模块化数据层公司 CARV 官方开发。CARV 在链游行业还是非常知名的,今年的 A 轮融资,参投机构包括 IOSG Ventures、Consensys、OKX Ventures,团队融资背景都非常不错。

Banana 是 CARV 进入 TON 生态计划的重要一步。CARV 计划将其模块化数据层协议部署到 TON 中,为在 TON 上构建的项目提供个人数据可用性和机密计算与存储解决方案,未来更多的游戏和玩家在游戏中不仅能体验数据主权保护,还能享受数据带来的价值分享。

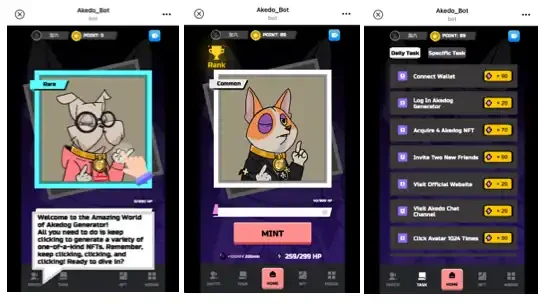

Akedo Games

也是一款点点点游戏,但其特色在于使用了精致的狗狗形象。进入游戏后,玩家可以通过点击获得 Telegram 的 NFT 宠物 Akedog,并进行收集、合并、培养和交易,以提升其能力并参与激烈的战斗。

值得一提的是,Akedo 团队得到了 Web3 风投公司 The Open Platform (TOP) 的投资。TOP 之前曾扶持过许多 Telegram 生态的头部项目,包括 Tonkeeper 钱包、TON 上交易量最大的 DEX Ston.fi、质押协议 Tonstakers,以及小游戏 Notcoin、Pluto.Visio(由 Catizen 制作平台)和 GetGems。此外,Telegram 团队也与 TOP 保持着密切交流。

据 The Block 消息,Akedo 团队此前曾参与开发了《PUBG Mobile》、《英雄联盟》、《AFK Arena》和《万国觉醒》等知名游戏。虽然此次投资金额未披露,但可以预见 Akedo 将受益于 TOP 在 TON 开发者网络及生态资源方面的支持。

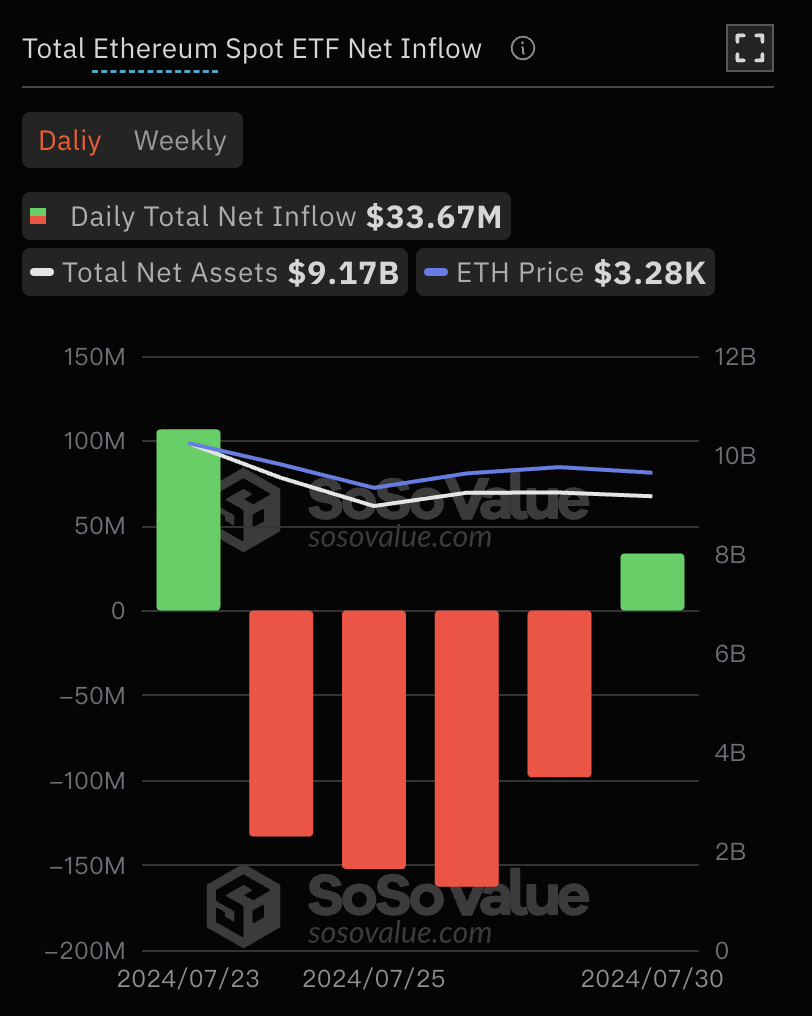

博链财经BroadChain获悉,根据 SoSoValue 数据,美东时间7月30日以太坊现货 ETF 总净流入 3366.83 万美元。

7月30日灰度(Grayscale)以太坊信托 ETF ETHE 单日净流出 1.20 亿美元,目前 ETHE 历史净流出为 18.44 亿美元。

灰度(Grayscale)以太坊迷你信托 ETF ETH 单日净流入 1235.88 万美元,目前灰度以太坊迷你信托 ETH 历史总净流入为 1.81 亿美元。

7月30日单日净流入最多的以太坊现货 ETF 为贝莱德(BlackRock) ETF ETHA,单日净流入为 1.18 亿美元,目前 ETHA 历史总净流入达 6.18 亿美元。

其次为富达(Fidelity) ETF FETH,单日净流入为 1635.67 万美元,目前 FETH 历史总净流入达 2.61 亿美元。

截止目前,以太坊现货 ETF 总资产净值为 91.66 亿美元,ETF 净资产比率(市值较以太坊总市值占比)达 2.32%,历史累计净流出已达 4.06 亿美元。