加密货币市场即将迎来一场巨大的反弹,而山寨币似乎已蓄势待发。加密货币领域充满了期待,因为关键市场指标暗示着一场突破——不仅是比特币,山寨币也是如此。

但如果你被排除在外并且仍在等待扣动扳机,那么本文就是你所需要的唯一 alpha。

— 我的完整山寨币指南可帮助您在第四季度实现收益最大化。

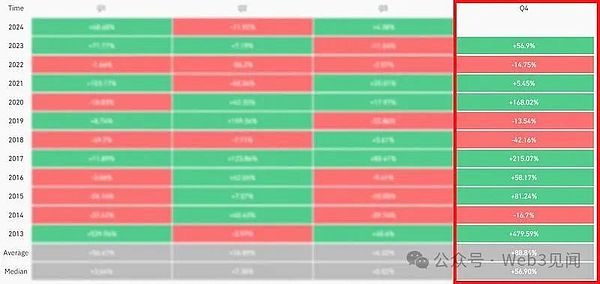

虽然比特币的表现通常领先,但山寨币也经常紧随其后,这次也不例外。第四季度将成为加密货币市场的关键时期,有可能实现巨额收益。

在我们讨论我的策略之前,让我们首先讨论一下影响第四季度前市场的 5 个关键因素。

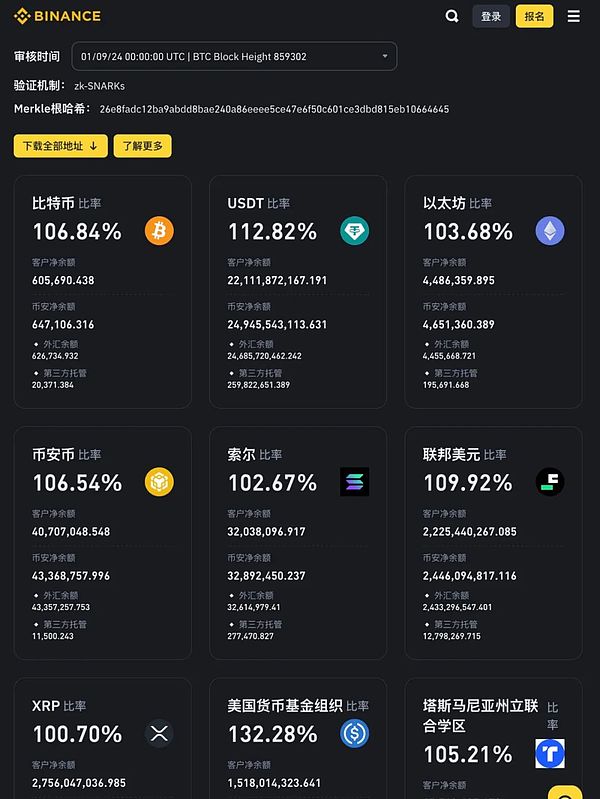

确认 BTC 突破——

比特币领先,山寨币紧随其后。

BTC 的第一个日线收盘价刚刚超过 65,000 美元。

但为什么这如此重要?从历史上看,当比特币做出如此决定性的举动时,它不会止步于此。这是一个关键的中期枢轴点,必须守住才能测试 ATH。现在我们只是在寻找每周/每月的收盘价。

交易员和长期持有者现在都在等待每周或每月收盘价高于这一水平,这将进一步巩固看涨趋势。一旦发生这种情况,我们可以预期山寨币也会效仿。BTC 在市场方向上的领导地位是一个久经考验的现象——当它移动时,其余市场也会随之移动。

总计 3(山寨币指数)突破 —

就像 BTC 一样,我们刚刚在山寨币上看到了第一个官方更高的高点,这可能预示着新的上升趋势的开始。

我们处于下降通道(下降趋势)中已有 6 个月。

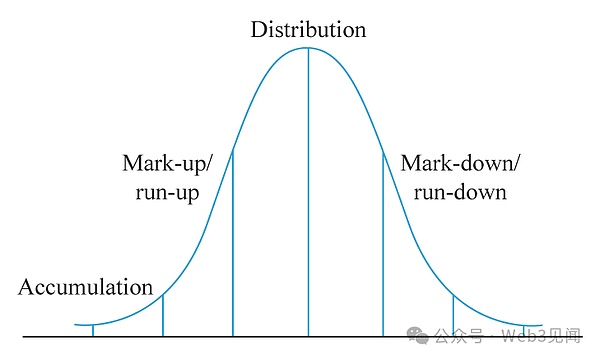

这一高点至关重要,因为它预示着长期下跌趋势可能出现逆转。不过,请记住,这并不意味着市场不会回撤。

事实上,回调是有可能的,精明的投资者会利用这些下跌以较低的价格积累优质山寨币。关键是要关注更高的高点和更高的低点,因为它们确认了看涨趋势。

请记住,这里最重要的因素是我们在 BTC/TOTAL3 上创下了更高的高点。

这并不意味着我们不能回撤——事实上,我们很可能会回撤(甚至低于前期高点)。这里的关键(确认新的上升趋势)是更高的高点和更高的低点。

当我们确实经历这些低谷时,它们很可能是积累优质替代产品的绝佳机会。

<mp-common-cpsad srcappid=”wx690f86c2e4552666″ name”:”朕就说个英语,你们咋都下跪了”,”categoryName”:”宫廷”,”videoCoverUrl”:”https://wxaintpcos.wxqcloud.qq.com.cn/public/wx690f86c2e4552666/WxaDramaCoverImage/a2c295b7710ce05d469da8a023699059.jpg”,”categoryInfo”:”64集”}’ >

股票价格创历史新高——

BTC 通常不会长期落后于股票。如果它赶上,这意味着价格将达到 81,000 美元(见下文)。

比特币可能比你想象的更快打破历史最高纪录。标准普尔 500 指数目前比其年度最高点高出 9%。

这种相关性表明,比特币可能会迎头赶上,这也将对山寨币产生积极影响。换句话说,如果比特币上涨,山寨币可能会跟进,从而为大幅上涨创造条件。

BTC 仍落后,比其年度高点(7.4 万美元)低 11%。如果 BTC 赶上股票(比年度高点高 9%)——这将意味着 BTC 价格为 81,000 美元。追赶开始了。

中国正在刺激经济——

他们将向市场注入约 1 万亿元人民币(1417 亿美元)的“长期流动性”。

这对于股票和 BTC 来说都是一个好兆头,因为 BTC 是一种对全球流动性高度敏感的资产。

这种大规模流动性注入旨在刺激经济增长,但也可能蔓延至包括加密货币在内的全球市场。

市场流动性的增加通常会导致对风险资产的需求增加,因此比特币以及山寨币的购买兴趣可能会激增。

然而,尽管有这些看涨因素,许多人仍然担心当前的反弹可能只是又一次假象。

然而,两份关键数据表明,乐趣可能才刚刚开始——

零售业尚未复苏

我们处于 CT、YouTube 和 Medium 回音室中。

看起来好像每个人都再次看涨。但事实是,零售业尚未复苏。

YT 的观点表明了这一点。谷歌的搜索量也表明了这一点。这次反弹只是加密货币原生用户/内部人士的预先定位。从历史上看,散户投资者在反弹的后期涌入市场,往往会推高价格。散户投资者尚未再次出现这一事实表明,我们仍处于这一举措的早期阶段,还有很大的增长空间。

融资利率低。

在评估当前市场状况时,我们需要重新调整思维方式。尽管最近有所反弹,但杠杆率远未达到今年 2 月和 3 月的高点。

与情况恶化相比,杠杆率仍然温和(下图为去年二月拍摄)。清除均值回归低流动性夏季剥头皮交易的弊端,重置您的启发式方法。

我对此进行了更深入的研究。

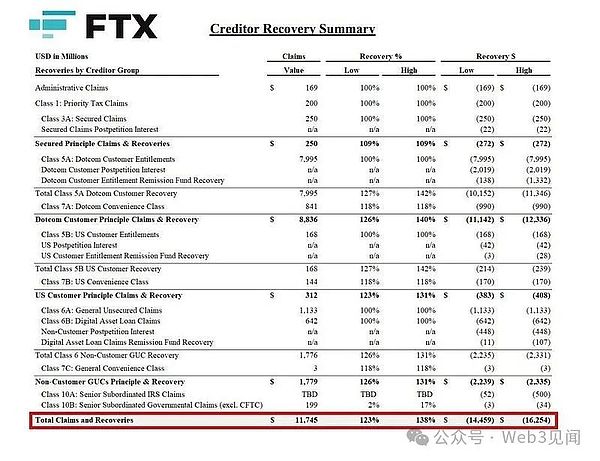

三月是 meme 狂热期,$WIF 和 $SOL 领跑。鉴于目前的融资情况如此温和,我想看看 SOL 和 WIF 何时达到顶峰,以及相关的融资利率。

3 月 31 日,在 meme 币热潮达到顶峰时,SOL 达到顶峰。此外,SOL 的年化融资率达到95.51% — 杠杆率令人震惊。

WIF 也在 3 月 31 日达到顶峰,年化融资利率达到107.5%。所有兴奋的迹象都已显现。

该数据与 SOL 和 WIF 的当前融资利率形成鲜明对比。SOL 为 5.77%。WIF 为 7.17%。

事实上,整个市场融资水平仍然较低。

虽然融资利率只是一个指标,但它可以告诉我们市场的当前状态,以及是否存在狂热。

为了使 SOL 达到与 3 月份最高水平相同的融资率,需要增加 1,555%。太疯狂了!!

对于 WIF 来说,情况也是一样的。WIF 目前的融资利率必须增加1,399%才能达到同样的水平。你也可以将其应用于许多其他山寨币。

我在这里想要说明的观点是,你可以使用历史数据,即融资利率来衡量市场的泡沫。

尽管 $BTC 和山寨币有所上涨,但我们还远未达到 3 月份的跌幅。

那么,您现在可以做什么准备呢?

如果我要制定第四季度的战略,我会遵循以下计划:

一个简单的 4 步骤可以消除任何噪音并增加您成功驾驭市场的机会。

第一步:确定行业领导者

拥有强大心智份额和相对实力的项目可能会继续获胜。

我认为人工智能、表情包、RWA 和 L1 将继续处于领先地位——每个领域的领导者都是明显的受益者。找出这些领域中最强大的参与者并密切跟踪他们的表现。

第 2 步:设置你的关注列表

拥有一份精心准备的观察名单对于及时采取行动至关重要。使用 TradingView 等工具按行业整理您最喜欢的山寨币。当市场开始升温时,这将使您能够快速识别机会。

步骤 3:对山寨币的 HTF 水平进行竞价

不要急于入市。相反,在关键支撑位设置限价单。历史数据显示,市场通常会在恢复上升趋势之前回撤,从而提供以较低价格积累的机会。

要有耐心并且坚持自己的水平。

步骤 4:使用融资利率来衡量市场情绪

目前我们远未达到兴奋的程度,但融资利率可能在一段时间内保持高位。当热图变成橙色且利率飙升时,这是锁定利润的信号。

2024 年第四季度可能是发财的时期。

比特币领跑,山寨币紧随其后,获利的机会已经成熟。然而,在这个市场取得成功需要深思熟虑的策略、耐心,以及解读融资利率和行业实力等关键指标的能力。

通过遵循本指南,您将能够很好地度过接下来的几个月,并利用可能是近代历史上最重要的反弹之一。

做好准备,随时了解情况,最重要的是保持耐心。最好的交易往往属于那些等待的人。