尽管比特币在周线图上未能收于 6 万美元心理水平之上,但长期持有者 (LTH) 在 2024 年继续采取看涨策略。

比特币$60,737

价格连续第二周收于 200 天指数移动平均线 (EMA) 以下,但在过去 24 小时内,已反弹至 60,000 美元以上。几张图表表明,长期持有者并未受到当前价格走势的影响。八月之后有可能出现看涨突破吗?

比特币长期持有者实现上限达到 30 亿美元

2024 年,BTC 价格仅三次收于 200 日均线下方。如下图所示,7 月 4 日标志着首次收于 200 日均线下方。

比特币/美元货币对在不到十天的时间里就收复了均线上方的位置。这一次,该资产用了不到 24 小时就回到了该指标之上,证实了本周看涨势头正在缓慢回升。

BTC/美元 1 日图表。来源:交易观点

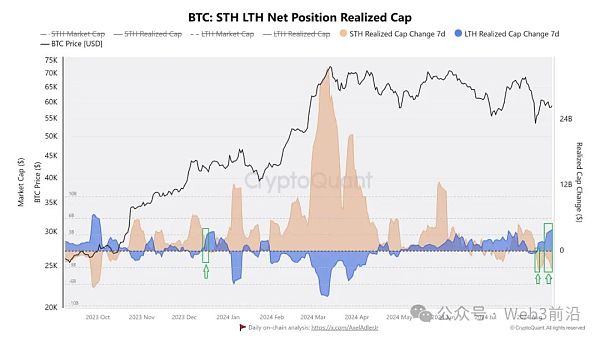

比特币投资者可分为短期持有者(STH)和长期持有者(LTH)。他们有不同的交易策略和时间偏好。

STH 是从事日内交易或倒卖的投资者或交易者,专注于在相对较短的时间内获得快速回报。其中许多是零售或中低净值个人或实体。

另一方面,LTH 由采取至少六个月长期买入并持有策略的交易者组成。其中许多实体代表高净值个人或大型组织,特别是在比特币 ETF时代。

最近的数据表明,LTH 的已实现市值变化录得 30 亿美元的正净值,此前是在 2023 年 12 月观察到的。

比特币已实现上限是所有已实现利润减去已实现损失的累计总和。换句话说,总价值已流入链上比特币,减去因损失而流出的资本。

比特币长期持有者净头寸已实现上限。来源:加密量化

加密货币分析师 Amr Taha强调了上述已实现市值的变化,并表示:

当 STH 增加销售时,这表明 LTH 继续积累,而 STH 正在以更糟糕的价格出售。

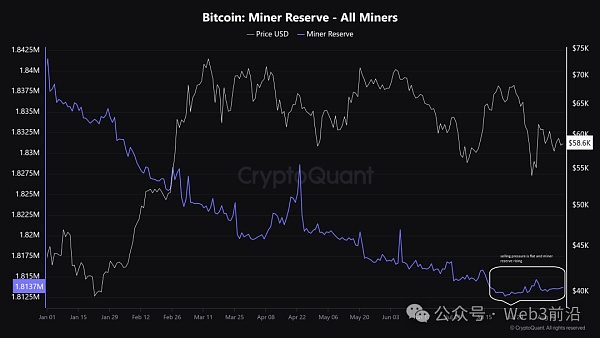

BTC矿商的抛售压力趋于平缓

由于 2024 年第二季度净流量下降,比特币矿商一直在通过交易所出售 BTC。然而,随着矿商储备开始显示出积累趋势逆转的迹象,过去两周抛售压力已趋于平稳。

比特币矿工储备。来源:加密量化

图表显示,8 月份矿商的抛售压力显着下降,表明 BTC 可能在下个月之前稳定在当前价格区间。

稳定币供应比率倾向于看涨

看涨比特币的关键理由之一是全球流动性开始增加,即全球 M2 货币供应量。

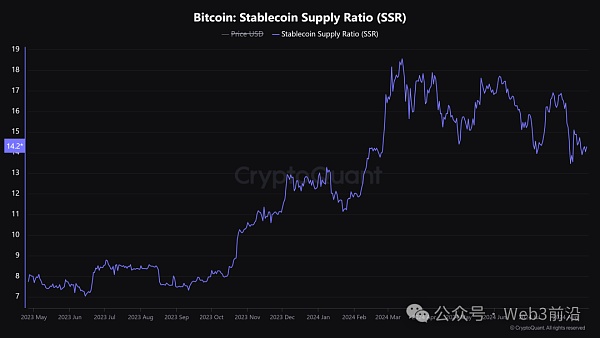

与全球流动性类似,稳定币供应比率(SSR)也表明可用于购买比特币的稳定币有多少流动性。

SSR被定义为加密货币总市值与所有稳定币总市值的比率。比率下降表明稳定币的供应量在增加,而市值却滞后,这意味着有更多的流动性可以用来购买资产。

稳定币供应比率或 SSR 图表。来源:加密量化

目前,SSR比率已降至2024年2月上旬的水平,这意味着市场上有大量流动性,可能会引发反弹。

CryptoQuant 研究主管 Julio Moreno 也指出了同样的发展,强调稳定币总市值已达到 1650 亿美元的历史新高。他补充道,“这意味着加密货币市场的流动性更高。”

BTC 价格接近“ChoCH”水平,高于 6.2 万美元

在经历了令人失望的每周收盘之后,比特币出现了牛市复苏,过去两天的回报率为 4.50%。目前,比特币正试图突破下行通道格局,这可能会产生看涨影响。

BTC/美元 1 日图表。来源:TradingView

然而,比特币在该模式上方 61,700 美元处面临强劲阻力。 50 日和 100 日均线的汇合点也位于该价格点附近,这表明它可以继续否认看涨突破。

如果比特币能够突破 EMA 提供的集体阻力和 61,700 美元,那么当 BTC 突破 62,737 美元上方时,看涨反转将得到确认。九月,这可能会导致一个名为“ChoCH”或“性格改变”的市场信号——趋势逆转的迹象。