引言

OKX Web3特别策划了《安全特刊》栏目,针对不同类型的链上安全问题进行专期解答。通过最发生在用户身边最真实案例,与安全领域专家人士或者机构共同联合,由不同视角进行双重分享与解答,从而由浅入深梳理并归纳安全交易规则,旨在加强用户安全教育的同时,帮助用户从自身开始学会保护私钥以及钱包资产安全。

感谢大家一路陪伴~

终于!OKX Web3钱包安全团队发起的《安全特刊》系列迎来完结篇~

不要放到收藏夹吃灰!也不要等亿会儿就学!

钱包和资产安全无小事、你们要看在眼里、记在心里哦~~

一、内容回顾

首先,非常感谢慢雾、CertiK、WTF Academy、OneKey、BlockSec以及GoPlus等安全领域的嘉宾,对本系列内容的联合支持,我们通过发生在用户身边最真实的案例入手、分别梳理了不同场景下的风险类型、先进工具、安全守则、防护建议等等。

回顾整个系列,已覆盖私钥安全、MEME交易安全、撸毛安全、设备安全、DeFi安全等加密安全领域的6大热门场景,旨在加强用户安全教育的同时,希望帮助用户从自身开始学会保护私钥以及钱包资产安全。

总的来看,当前安全事件呈现多样性、隐匿性、复杂性等特征,但大都是用户被盗取、或者被诱导输入私钥或者助记词导致的,比如虚假空投、虚假网站、虚假客服等等,所以要时刻保持警惕,不要轻易地点击陌生链接、向陌生人泄漏信息、进入陌生网站等等、更不要轻易的泄漏自己的私钥和助记词。

请务必谨记:加密世界,安全第一。

二、OKX Wallet最新安全动态

其次,作为自托管钱包,OKX Web3 钱包的私钥和资产完全由用户掌控,OKX Web3 钱包将为用户的安全和隐私7X24小时保驾护航。所以我们将在完结篇,和大家分享一些OKX Web3钱包安全动态、

当前,OKX Web3 钱包已正式推出安全中心,用户可通过Web3钱包网页点击相关Banner前往,或者点击:https://www.okx.com/zh-hans/web3/security?source=gtm 进行查看。该中心涵盖代码开源、多方审计、漏洞赏金计划等五大方面,并支持用户公开查验,旨在打造更安全的 Web3 生态。

第一,在多方审计方面,OKX Web3 钱包的安全标准经过第三方安全审计公司的检测和验证,现已公开慢雾和Certik的审计报告、用户可以随时查看。未来,OKX Web3 钱包将继续由信誉良好的安全审计公司定期审核,确保资产安全。

第二,在代码开源方面,OKX Web3 钱包已完成核心代码开源,包括助记词、私钥、MPC 等核心算法,经过了技术社区广泛验证,实现细节接受用户前往GitHub自由查看和审计,更加公开透明。

第三,在拦截三方风险方面,OKX Web3 钱包通过提供强大的安全监控,可以帮助用户过滤高风险代币和域名,守护资产免受威胁。截止目前,已经为用户拦截恶意域名153K+、相似域名1.5M+、高风险代币1.28M+、高风险交易153K+。

第四,OKX Web3 钱包还推出了漏洞赏金计划,鼓励用户和开发者提交服务错误和安全漏洞,并准备了丰厚的漏洞赏金,从而携手用户共建钱包安全。

OKX Web3 钱包在重新定义钱包体验的同时,为用户资产安全护航,竭力保护用户更加安全地开启链上探索之旅。

三、7X24小时安全护航

作为行业领先的一站式Web3入口,OKX Web3钱包7X24小时为用户资产安全护航,比如:

1、在私钥安全方面

为保障用户钱包私钥安全,OKX Web3钱包整套底层是不触网的,用户助记词和私钥相关信息,全部加密保存在用户的设备本地,而且相关SDK也是开源的,经过了技术社区广泛的验证,更加的公开透明。此外,OKX Web3钱包也通过与慢雾等知名的安全机构进行合作,进行了严格的安全审计。

除此之外,为了更好地保护我们的用户,针对私钥管理的部分,OKX Web3安全团队已提供了强大的安全保护,并在持续迭代升级中。在这里简单分享一下:

1)双因子加密。当前,大部分钱包通常会采用密码加密助记词的方式,将加密后的内容保存在本地,但如果用户中了木马病毒,该木马则会扫描加密后的内容,并对用户输入的密码进行监听,如果一旦被诈骗者监听到,则可以解密加密的内容,从而获取到用户的助记词。未来,OKX Web3钱包将会采用双因子的方式对助记词进行加密,即使诈骗者通过木马拿到用户的密码,也无法解开加密的内容。

2)私钥复制安全。大部分木马会通过用户在复制私钥的时候盗取用户剪贴板中的信息,从而导致用户私钥泄漏。我们计划通过增加用户私钥复制过程的安全性,比如复制部分私钥、及时清除剪贴板信息等方式,来帮助用户降低私钥信息被盗风险等等。

2、在 APP&数据安全层面

OKX Web3钱包采用了多种手段对 App 进行加固,包括但不限于算法混淆、逻辑混淆、代码完整性检测、系统库完整性检测、应用防篡改以及环境安全检测等多种加固和检测手段,最大程度上降低了用户在使用 App 时遭受黑客攻击的概率,同时也能够最大程度避免黑产对我们的 App 进行二次打包,降低了下载到假 App 的概率。

另外,在 Web3 钱包数据安全层面,我们使用了最先进的硬件安全技术,利用芯片级加密手段,对钱包中的敏感数据进行加密,该加密数据跟设备芯片绑定,加密数据如果被盗,任何人无法解密。

3、在三方检测层面

我们提供了很多安全机制以保护用户资金安全:

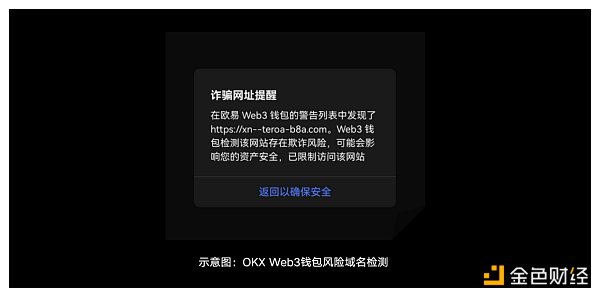

1)风险域名检测:在用户访问DAPP时,OKX Web3钱包会在域名层面进行检测分析,如用户访问的是恶意DAPP,则会进行拦截或提醒,防止用户上当受骗。

2)貔貅盘代币检测:OKX Web3钱包支持完善的貔貅盘代币检测能力,在钱包中主动屏蔽貔貅盘代币,避免用户尝试跟貔貅盘代币交互。

3)地址标签库:OKX Web3钱包提供了丰富完善的地址标签库,在用户跟可疑地址交互时,OKX Web3钱包会及时给予警告。

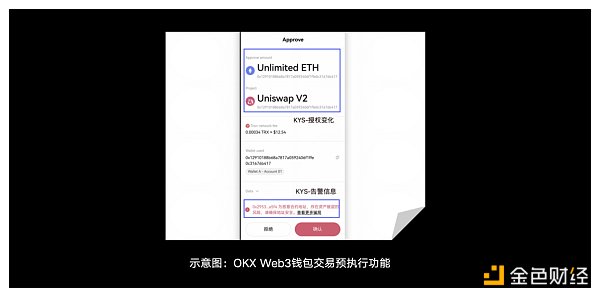

4)交易预执行:在用户提交任何交易前,OKX Web3钱包都会模拟执行该交易,并将资产和授权变化结果展示给用户参考。用户可根据该结果评判是否符合预期,以便决定是否继续提交该交易。

5)集成DeFi应用:OKX Web3钱包已经集成了各类主流的DeFi项目的服务,用户通过OKX Web3钱包可以放心与集成的DeFi项目进行交互。另外OKX Web3钱包也会对DEX,跨链桥等DeFi服务进行路径推荐,以便给用户提供最优的DeFi服务和最优的Gas方案。

6)黑地址标签库:OKX Web3钱包建立了丰富的黑地址标签库,防止用户与已知的恶意地址进行交互。该标签库持续更新,以应对不断变化的安全威胁,确保用户资产的安全。

7)更多安全服务:OKX Web3钱包还在逐步增加更多安全功能,建设更多先进的安全防护服务,将更好更高效地保障OKX Web3钱包用户资产安全。

4、其他方面

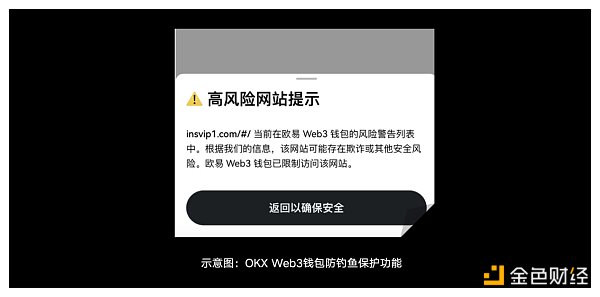

1)安全插件:OKX Web3钱包提供内置的防钓鱼保护功能,帮助用户识别和阻止潜在的恶意链接和交易请求,增强用户账户的安全性。

2)24小时在线支持:OKX Web3钱包为客户提供24小时在线支持,及时跟进客户资产被盗被骗事件,确保用户能够迅速获得帮助和指导。

3)用户教育:OKX Web3钱包 定期发布安全提示和教育材料,帮助用户提高安全意识,了解如何防范常见的安全风险,保护其资产。

OKX Web3钱包高度重视用户资产安全,并在保护用户资产方面持续投入,提供多重安全机制以确保用户的数字资产安全。

四、安全是加密行业永恒话题

在数字时代的浪潮中,加密行业作为新兴且迅速发展的领域,正日益受到全球的关注,然而,随着加密货币和区块链技术的广泛应用,各类安全问题也不容忽视。尽管区块链技术为加密货币提供了较高的安全性,但钱包本身的安全性却受到多种因素的影响,比如私钥安全、网络钓鱼、或者用户的操作失误导致私钥泄漏等等。

Web3钱包的去中心化特性使得用户能够完全掌控自己的数字资产,无需依赖任何中央机构或第三方服务。然而,这也意味着用户需要自行承担资产安全的责任。作为用户应充分认识到钱包和资产安全的重要性,并采取有效措施加以保障。

安全可靠的Web3钱包能够提升用户对加密行业的信任度。在加密货币和区块链技术不断发展的今天,用户对于资产安全的需求越来越强烈。作为平台或者钱包,则应该不断通过技术创新、安全教育等多方面的努力,为用户提供一个安心、便捷的资产管理平台。为加密行业的健康发展提供坚实的安全保障。

安全无小事,事关你我他。

免责声明:

本文仅供参考,本文无意提供 (i) 投资建议或投资推荐;(ii) 购买、出售或持有数字资产的要约或招揽;或 (iii) 财务、会计、法律或税务建议。 持有的数字资产(包括稳定币和 NFTs)涉及高风险,可能会大幅波动,甚至变得毫无价值。您应根据自己的财务状况仔细考虑交易或持有数字资产是否适合您。请您自行负责了解和遵守当地的有关适用法律和法规。