原文作者:深潮 TechFlow

2011 年,当时还是老师的李笑来评价比特币为“此物一出天下反”,比特币是人类历史上第一次,用技术手段实现了私有财产神圣不可侵犯。

这样的表达略显抽象,但是在 2022 年的俄罗斯,普通人也真切体会到了这句话的内在含义。

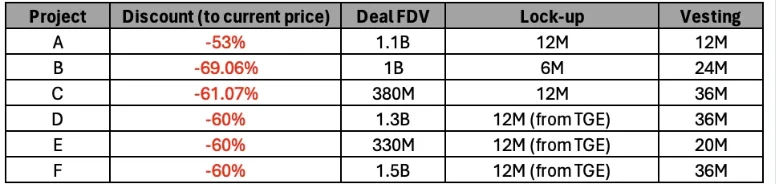

当金融制裁的大棒落下,传统金融基础设施瘫痪,加密货币成为了 Plan B,USDT 等稳定币成为了对外国际贸易的结算货币,大量俄罗斯富豪用加密货币进行财富转移。

俄罗斯政府通过立法,允许从 2024 年 9 月 1 日起,在跨境交易和交易所交易中使用数字货币,并从 11 月开始使俄罗斯的加密货币挖矿合法化。

只是,令人意想不到的是,俄罗斯如今的加密货币首都并不是莫斯科,而是千里之外的迪拜。

俄罗斯需要加密货币

俄乌战争的阴影下,加密货币(Crypto)在俄罗斯获得了最肥沃的土壤,茁壮成长。

早在战争爆发初期,据路透社报道,大量俄罗斯富豪携带数十亿美元加密货币在迪拜进行套现,甚至直接用比特币购买迪拜当地的房产,因为阿联酋并没有加入美国和欧盟对俄罗斯的经济制裁。

在美国的金融制裁下,大量欧美公司退出俄罗斯市场,国际银行结算系统失灵,此时,以 USDT 为代表的加密货币站上了舞台。

2024 年 4 月,美国财政部副部长向参议院银行、住房和城市事务委员会发表正式声明,声称俄罗斯正在使用 Tether 的 USDT 稳定币来绕过经济制裁。

这一点连在俄罗斯淘金的中国商人也开始感到了 Crypto 的脉动。

俄乌冲突以后,欧美等国家封锁了对俄罗斯的汽车出口,中国就成了俄罗斯的汽车主要出口国,大量中国倒爷发现了财富机会,林祥就是其中一位。

他们通常在新疆定购现车,上牌、落户、上完保险后再销户,然后以二手车的名义出口,这些车辆被送往新疆陆路口岸,霍尔果斯等出关,然后到达吉尔吉斯斯坦首都比什凯克,由于俄罗斯与其签有关税协定,借道比什凯克可以比货物直接发往俄罗斯享受更优惠的关税政策,之后被运往俄罗斯的中心城市莫斯科或者圣彼得堡。

比如,中国生产的理想 L 9 ,大块头、冰箱彩电大沙发、座椅加热一应俱全,俄罗斯人视其为“平替路虎”,受到俄罗斯土豪们的追捧,根据最近网上公布到 2024 年 1 ~ 2 月理想汽车全国城市销量分布图显示, 2024 年理想汽车销量最好的城市并不是北上广深,而是新疆乌鲁木齐。

坦克 500、理想 L 9 在国内卖 40 万左右,到了俄罗斯可以卖到 900 万卢布 (约 70 万人民币) 以上。

然而,在俄罗斯大发横财的中国倒爷也有自己的烦恼,那就是他们在俄罗斯赚的是卢布,想要结汇变成人民币并不容易,并且容易受到汇率大幅度波动的影响,因此并不想持有卢布。

于是,部分中国倒爷试图转向将卢布兑换成 USDT,或者直接以 USDT 收款,这也导致地下的 USDT-卢布场外交易市场十分火热,相较于美元/卢布汇率,USDT/RUB 汇率有着约 1% 左右的溢价。

或许,屏幕前的你有疑问,为什么不直接用人民币进行交易?

彭博社曾于 7 月发布名为《人民币直接付款越来越难,俄罗斯企业跟中国做贸易要碰运气》的报道,进行了解释。

几家主要的俄罗斯大宗商品出口商表示,美国 6 月份扩大实施制裁的标准后,用人民币直接付款被冻结或推迟的情况增多,跟中国做贸易变得就像碰运气。美国的制裁和二级制裁的威胁导致越来越多中国的银行不愿与俄罗斯进行付款和外贸结算。

遇到问题的公司通常能够找到替代支付方式,比如用加密货币或者通过哈萨克斯坦或乌兹别克斯坦等前苏联国家进行交易,不过这会增加成本。

至少两家俄罗斯大型金属生产商的高层主管透露,它们已经开始使用 Tether 的稳定币和其他一些加密货币来结算部分跨境交易,对手方大部分为中国客户和供货商。

加密货币使用激增,帮助俄罗斯规避金融制裁,让俄罗斯政府开始调整加密货币政策法则,对加密货币进行支持鼓励。

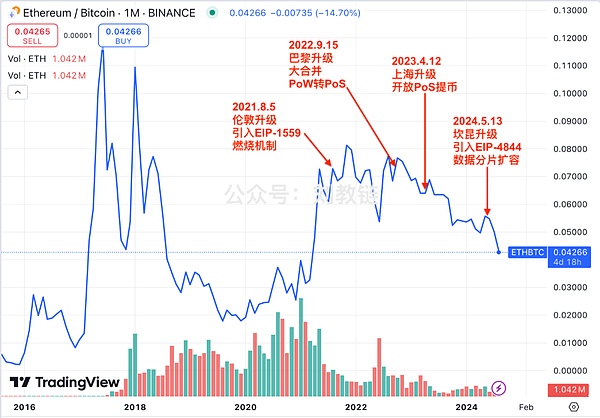

2024 年 7 月 30 日,俄罗斯国家杜马在第二和第三次审议中通过了一项法律,允许从 2024 年 9 月 1 日起,在跨境交易和交易所交易中使用数字货币,包括比特币(BTC)、以太坊(ETH)和稳定币(如 USDT)等,这标志着俄罗斯对加密货币态度的重大转变。

此外,俄罗斯还通过了一项法律,将从 11 月开始使俄罗斯的加密货币挖矿合法化,列入俄罗斯联邦数字发展部登记册的俄罗斯法人和个体企业家将有权从事加密挖矿业。

另据俄罗斯媒体 kommersant 报道,俄罗斯计划至少创建两家新的加密货币交易所,其中一家计划基于圣彼得堡货币交易所,专注于外经贸活动;另一家则计划在莫斯科设立,目前的主要想法是创建与人民币和金砖国家货币篮子挂钩的稳定币。

在金融制裁之下,区块链和加密货币以最低的成本为俄罗斯人构建了一套去中心化、相对抗审查的金融基础设施。

可以这样说,如今的俄罗斯与加密货币已共生在一起。

迪拜,俄罗斯的加密首都

一个冷知识,俄罗斯的加密货币首都并不在莫斯科,而是在迪拜。

这里政治稳定却透明度低,阳光明媚却法律灰暗,购买房产就可以获得居住签证,也没有和欧美签订引渡协议,于是这里成为了俄罗斯寡头和富人们逃避制裁、转移财富的首选之地,也是加密货币发展的天堂。

正如前文所说,在俄乌战争开始之际,大量俄罗斯富豪携带数十亿美元加密货币在迪拜进行套现,甚至直接用比特币购买迪拜当地的房产,这一定程度上推高了迪拜的房价。

当大量加密富豪涌入,大量迪拜本土的房地产开发商也愿意接受加密货币支付。

比如,迪拜豪宅房地产开发商巨头 DAMAC Properties 从今年年初开始,便接受加密货币作为支付方式。世界最高建筑哈利法塔的开发商 Emaar Properties,也已经开始接受比特币和以太坊等加密货币作为其物业的付款。

在迪拜,由于房地产和加密货币联系过于紧密,导致大部分房地产从业者半只脚也踏入了币圈,在迪拜的币圈活动中,随处可见房产人的身影,也催生了不少具有迪拜特色的加密项目——Web3房地产。

比如,有迪拜Web3房产交易平台 HouseLux 和 Directly,他们将迪拜房地产 Token 化,投资者可直接购买 RWA 资产,以持有迪拜的房产。

与此同时,大量俄罗斯企业和个人迁入迪拜。

如今的迪拜,随处可见俄罗斯人的身影,以至于不少迪拜常驻居民惊呼“俄罗斯人已经占领了迪拜”。

迪拜的 IFZA 是为吸引外国投资而设立的众多自由区之一,IFZA 执行董事约亨-克内希特表示,“俄罗斯企业家和初创企业的数量比去年增加了 10 倍。”

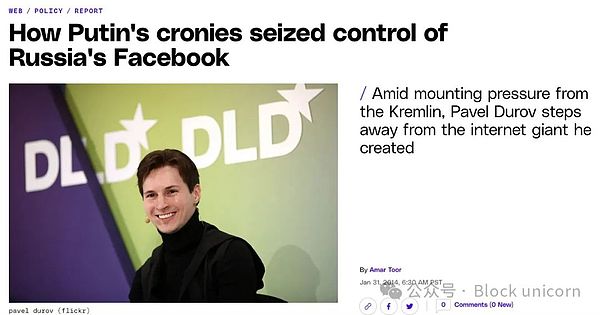

比如,发源于俄罗斯的通讯软件 Telegram 总部就位于迪拜,Telegram 创始人帕维尔·杜罗夫 (Pavel Durov) 拥有阿联酋的护照,平时也常居迪拜。

目前,整个 TON 生态的核心圈也在迪拜。

据相关人士介绍,目前 Ton 基金会的所有董事成员几乎都常居迪拜,此外 TON 生态最核心的开发团队 TOP(The Open Platform)总部也位于迪拜,其创始人 Andrew 是 TON 基金会成员。

TOP 开发建设 TON 生态内的多个工具和项目,例如 Telegram 中的 Wallet,以及独立钱包 TonKeeper 和拥有数几百万用户的 Notcoin。

知名俄罗斯背景的加密做市商 DWF,其大本营之一也在迪拜。

在迪拜,为俄罗斯土豪们提供了加密金融服务,成为了一门生意,然而,这也让美国的制裁大棒开始瞄准迪拜的企业。

2023 年,美国财政部外国资产控制办公室 (OFAC) 制裁了 22 名个人和 104 个实体,原因是这些实体协助俄罗斯逃避制裁,其中就包括迪拜金融公司 Huriya Private 的创始人 John Hanafin,涉嫌帮助俄罗斯人转移资产和投资入籍,其以太坊钱包被 OFAC 标注,该地址已收到价值约 490 万美元的加密货币,大部分是 USDT。

在地区冲突和地缘政治日益紧张的当下,常与灰色相伴的加密货币,正在以一种巧妙且自恰的方式,与俄罗斯这片银装素裹的国度逐渐捆绑在一起。

Telegram 创始人在法国被捕,这被外界解读为西方与俄罗斯的一种政治博弈。在真正的战场之外,有多条无形的平行战争,在金融战场之上,俄罗斯早已离不开加密货币。